Glassnode: Consolidación bajista de Bitcoin, ¿se avecina una gran volatilidad?

Si empiezan a aparecer señales de agotamiento de los vendedores, sigue siendo posible en el corto plazo un impulso hacia los $95,000, que es el costo base para los holders a corto plazo.

Título original del artículo: Anclado, pero bajo presión

Autores originales del artículo: Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode

Traducción del artículo original: AididiaoJP, Foresigt News

Bitcoin sigue atrapado en un rango frágil, con pérdidas no realizadas en aumento, holders de largo plazo vendiendo y una demanda que se mantiene débil. Los ETF y la liquidez continúan siendo poco atractivos, el mercado de futuros está apagado y los operadores de opciones están valorando volatilidad a corto plazo. El mercado actualmente mantiene estabilidad, pero la confianza sigue siendo escasa.

Resumen

Bitcoin permanece dentro de un rango estructuralmente frágil, presionado por el aumento de pérdidas no realizadas, pérdidas realizadas elevadas y una toma de ganancias significativa por parte de holders de largo plazo. Sin embargo, la demanda está anclando el precio por encima del valor real de mercado.

El mercado no ha logrado recuperar niveles clave, especialmente el costo base de los holders de corto plazo, lo que refleja la presión de venta continua por parte de compradores recientes en precios altos y holders experimentados. Si aparecen señales de agotamiento de los vendedores, es posible un retesteo de estos niveles en el corto plazo.

Los indicadores on-chain siguen mostrando debilidad. Los flujos de fondos de ETF son negativos, la liquidez spot es escasa y el posicionamiento en futuros muestra una falta de confianza especulativa, haciendo que el precio sea más sensible a catalizadores macroeconómicos.

El mercado de opciones muestra una postura defensiva, con traders comprando volatilidad implícita (IV) a corto plazo y mostrando una demanda continua de protección ante caídas. La curva de volatilidad señala cautela a corto plazo, pero el sentimiento es más equilibrado en horizontes más largos.

Con la reunión del FOMC como el último gran catalizador del año, se espera que la volatilidad implícita disminuya gradualmente a fines de diciembre. La dirección del mercado depende de si la liquidez mejora y los vendedores se retiran, o si persiste la presión bajista impulsada por el tiempo.

Perspectivas On-chain

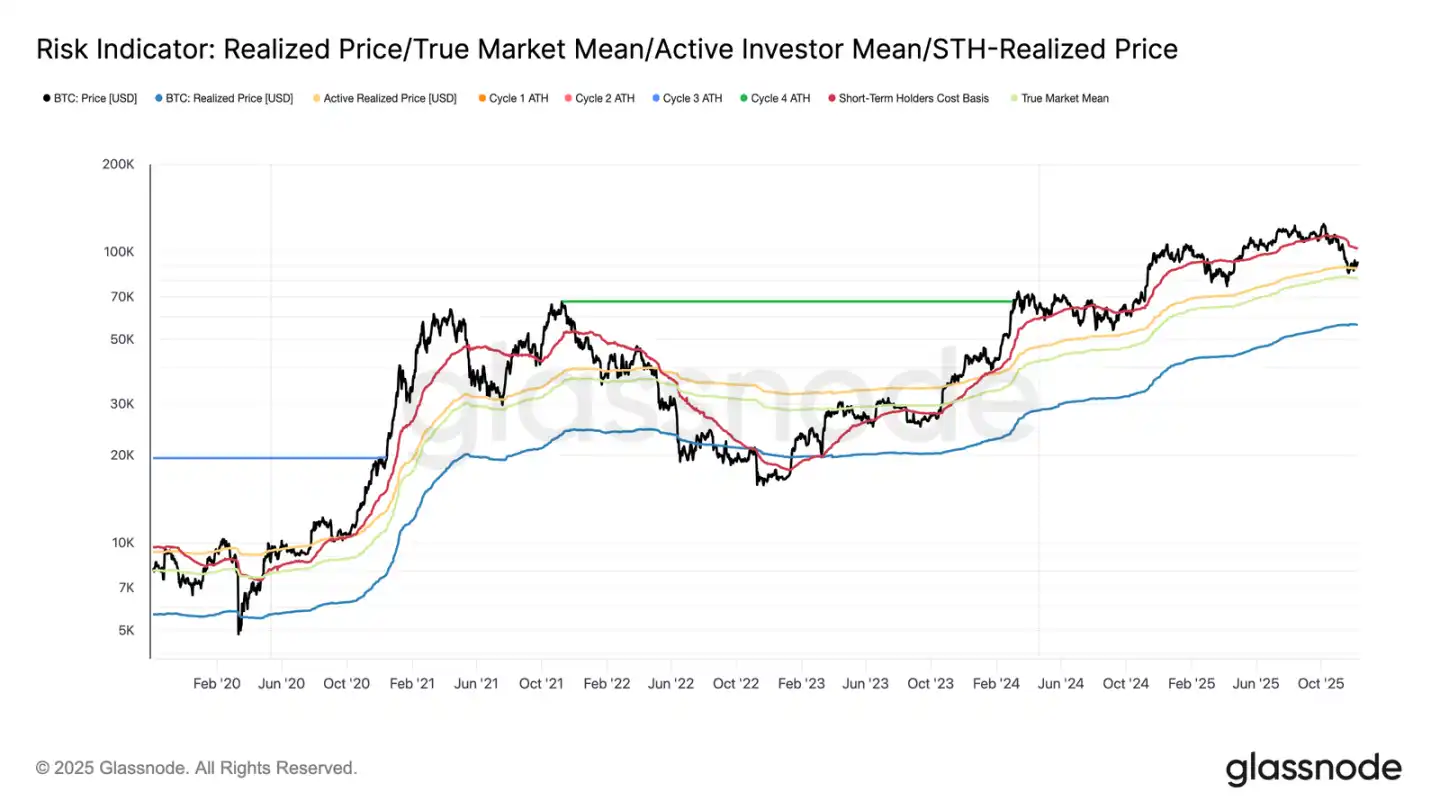

Bitcoin comenzó la semana aún confinado dentro de un rango estructuralmente frágil, con el límite superior siendo el costo base de los holders de corto plazo (US$102.7K) y el límite inferior el valor real de mercado (US$81.3K). La semana pasada, destacamos condiciones on-chain debilitadas, demanda escasa y un panorama de derivados cauteloso, todo lo cual refleja las condiciones de mercado esperadas a principios de 2022.

Mientras el precio apenas se mantiene por encima del valor real de mercado, las pérdidas no realizadas siguen expandiéndose, las pérdidas realizadas están en aumento y el gasto de los inversores de largo plazo sigue elevado. Los límites superiores críticos a recuperar son el percentil 0.75 del costo base (US$95K), seguido por el costo base de los holders de corto plazo. Hasta entonces, a menos que ocurran nuevos shocks macroeconómicos, el valor real de mercado sigue siendo la zona más probable de formación de piso.

El tiempo juega en contra de los alcistas

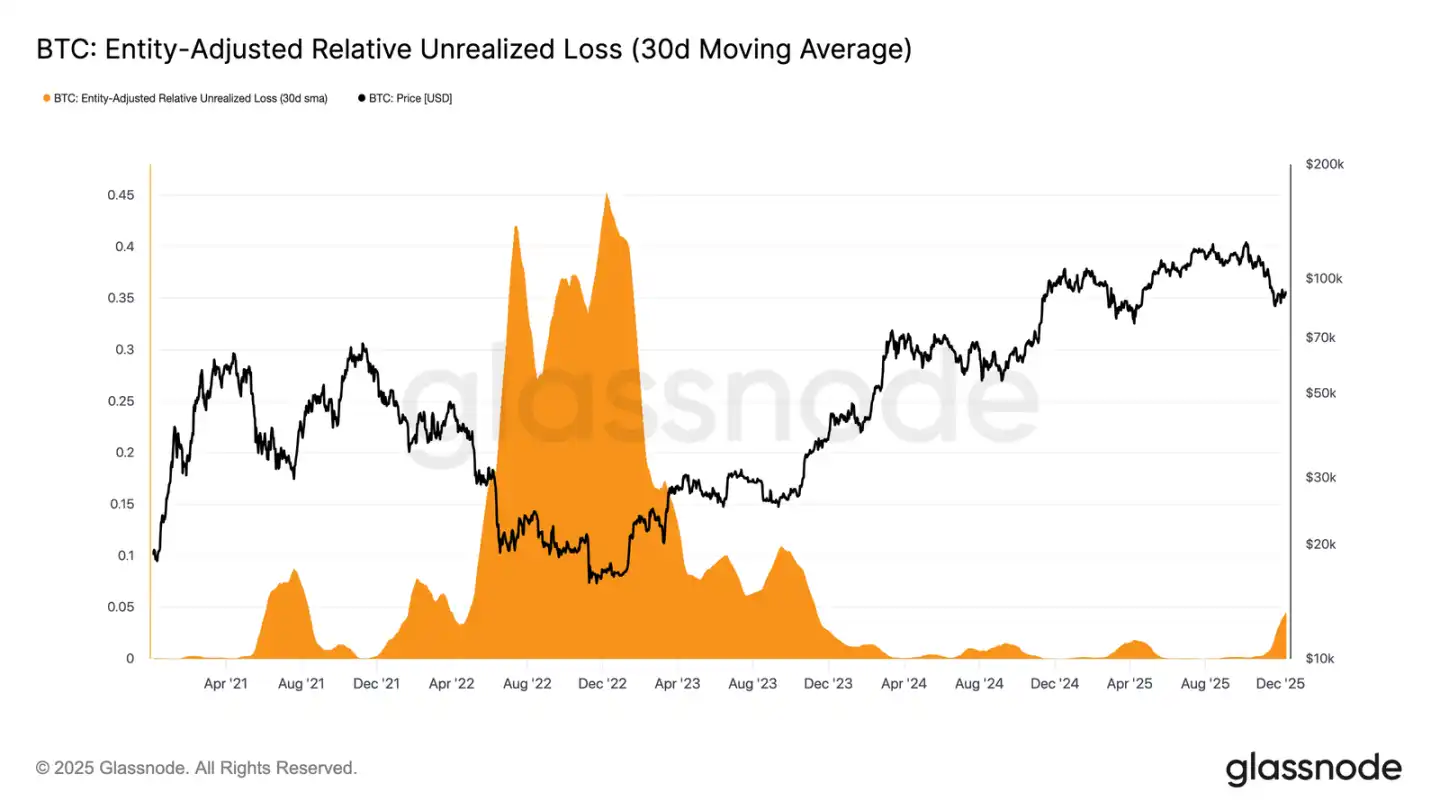

El mercado ha permanecido en una fase bajista leve, reflejando la tensa relación entre entradas de capital moderadas y la presión de venta continua de compradores en posiciones altas. A medida que el mercado oscila dentro de un rango débil pero acotado, el tiempo se ha convertido en una fuerza negativa, dificultando que los inversores soporten pérdidas no realizadas y aumentando la probabilidad de realizar pérdidas.

La pérdida no realizada relativa (media móvil simple de 30 días) ha subido a 4,4%, habiendo estado por debajo del 2% durante los últimos dos años, señalando un cambio en el mercado de una etapa ferviente a una fase de presión e incertidumbre intensificadas. Esta indecisión actualmente define el rango de precios, y resolver este problema requerirá una nueva ola de liquidez y demanda para reconstruir la confianza.

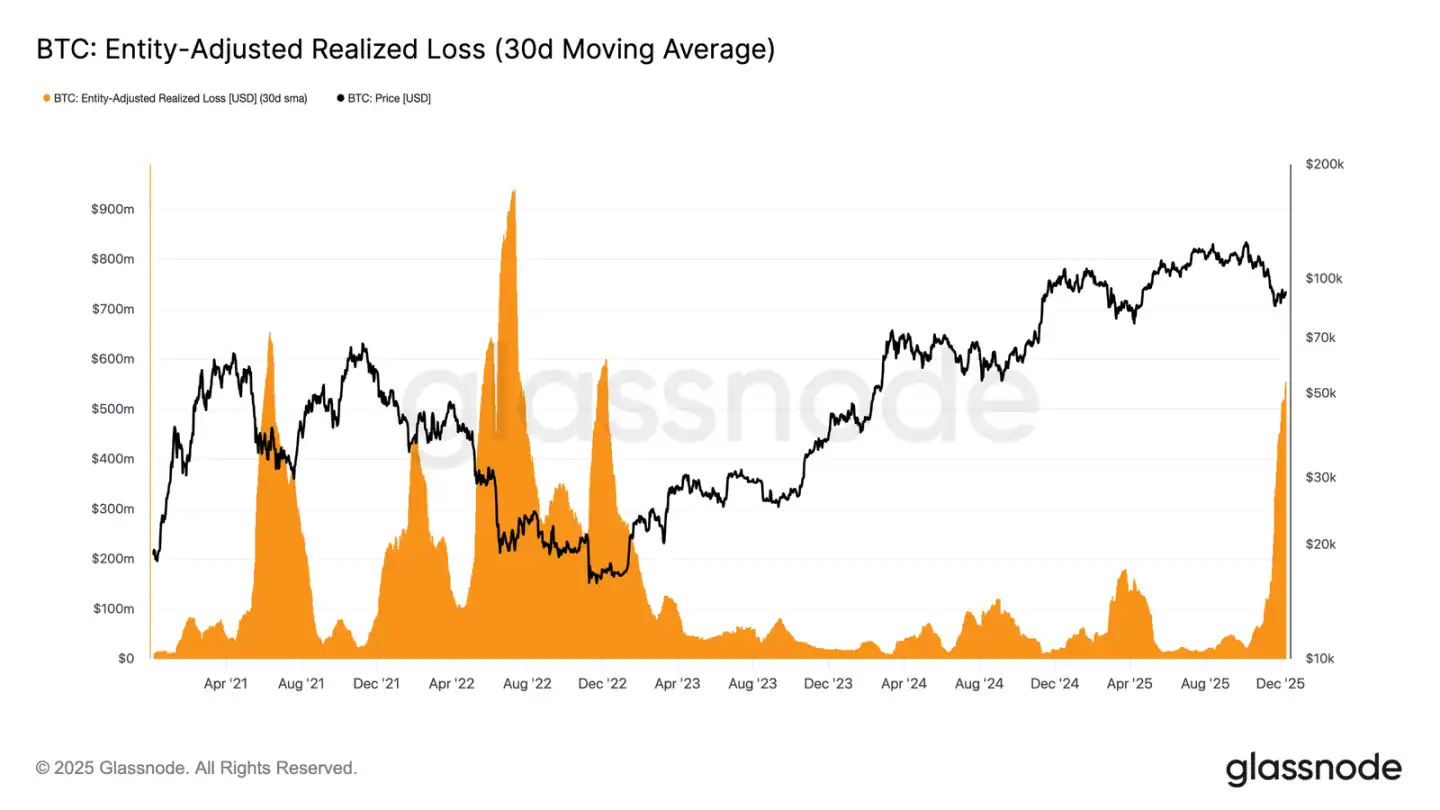

Pérdidas en aumento

Esta presión impulsada por el tiempo es más pronunciada en el comportamiento de gasto. A pesar del rebote de Bitcoin desde el mínimo del 22 de noviembre hasta alrededor de US$92.700, la media móvil simple de 30 días de la pérdida realizada ha seguido aumentando, alcanzando US$555 millones diarios, el nivel más alto desde el colapso de FTX.

Durante un período de recuperación moderada de precios, pérdidas realizadas tan altas reflejan la creciente frustración de los compradores en posiciones altas, quienes eligen rendirse durante la fortaleza del mercado en lugar de mantener durante el rebote.

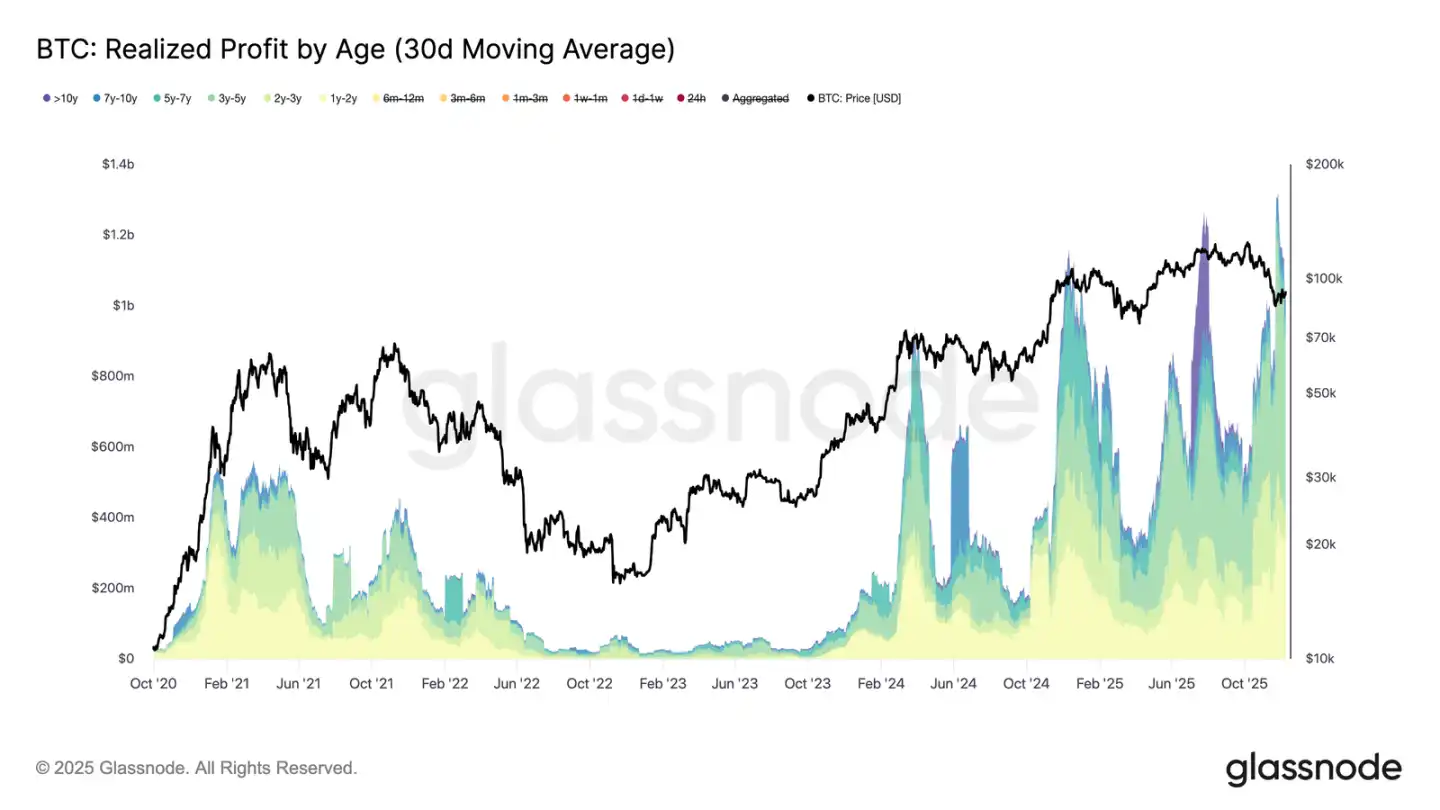

Resistiendo la reversión

El aumento de las pérdidas realizadas ha obstaculizado aún más la recuperación, especialmente cuando coincide con un fuerte incremento de ganancias realizadas entre los inversores de largo plazo. Durante el reciente rebote, la media móvil simple de 30 días de ganancias realizadas para holders de más de 1 año superó los US$1.000 millones diarios, alcanzando un pico de más de US$1.3 billones en nuevos máximos históricos. Estas dos fuerzas, la capitulación de compradores en posiciones altas y la toma de ganancias significativa de holders de largo plazo, explican por qué el mercado aún lucha por recuperar el costo base de los holders de corto plazo.

Sin embargo, a pesar de enfrentar una presión de venta tan significativa, el precio se ha estabilizado e incluso ha subido ligeramente por encima del valor real de mercado, lo que indica que la demanda persistente y paciente está absorbiendo la venta. Si los vendedores comienzan a agotarse en el corto plazo, esta posible presión compradora podría impulsar un retesteo del cuantil 0.75 (alrededor de US$95.000) e incluso el costo base de los holders de corto plazo.

Perspectivas On-chain

El dilema de los ETF

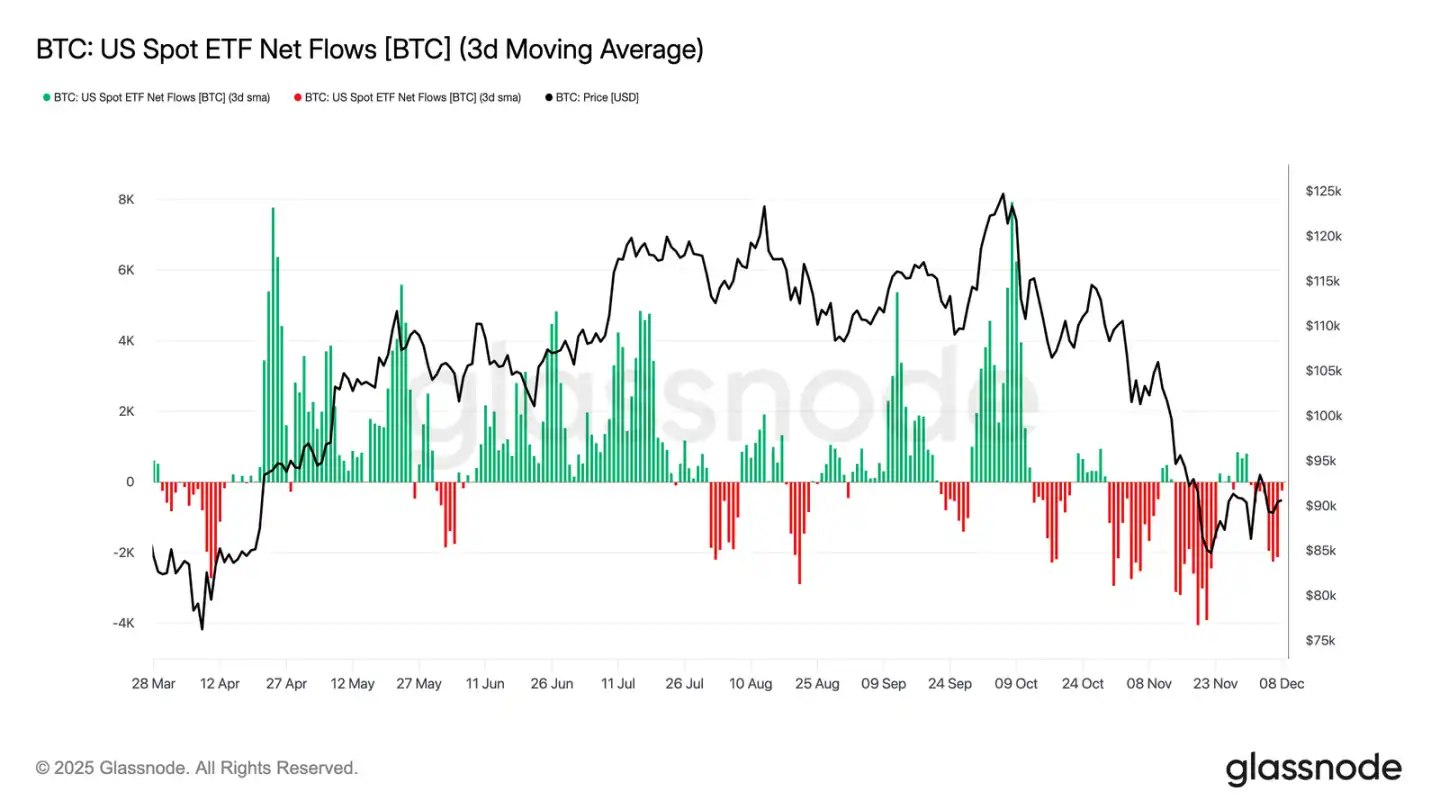

Cambiando al mercado spot, el ETF de Bitcoin en EE.UU. experimentó otra semana tranquila, con un promedio de tres días de flujo neto negativo. Esto continúa la tendencia de enfriamiento que comenzó a fines de noviembre, señalando un marcado contraste con el fuerte mecanismo de entrada que impulsó las subas de precios a principios de este año. Los rescates de varios emisores importantes se han mantenido estables, destacando que los asignadores institucionales han adoptado una postura más aversa al riesgo en medio de la inestabilidad general del mercado.

Como resultado, el colchón de demanda en el mercado spot se ha reducido, disminuyendo el soporte inmediato de compradores y haciendo que el precio sea más susceptible a catalizadores macroeconómicos y shocks de volatilidad.

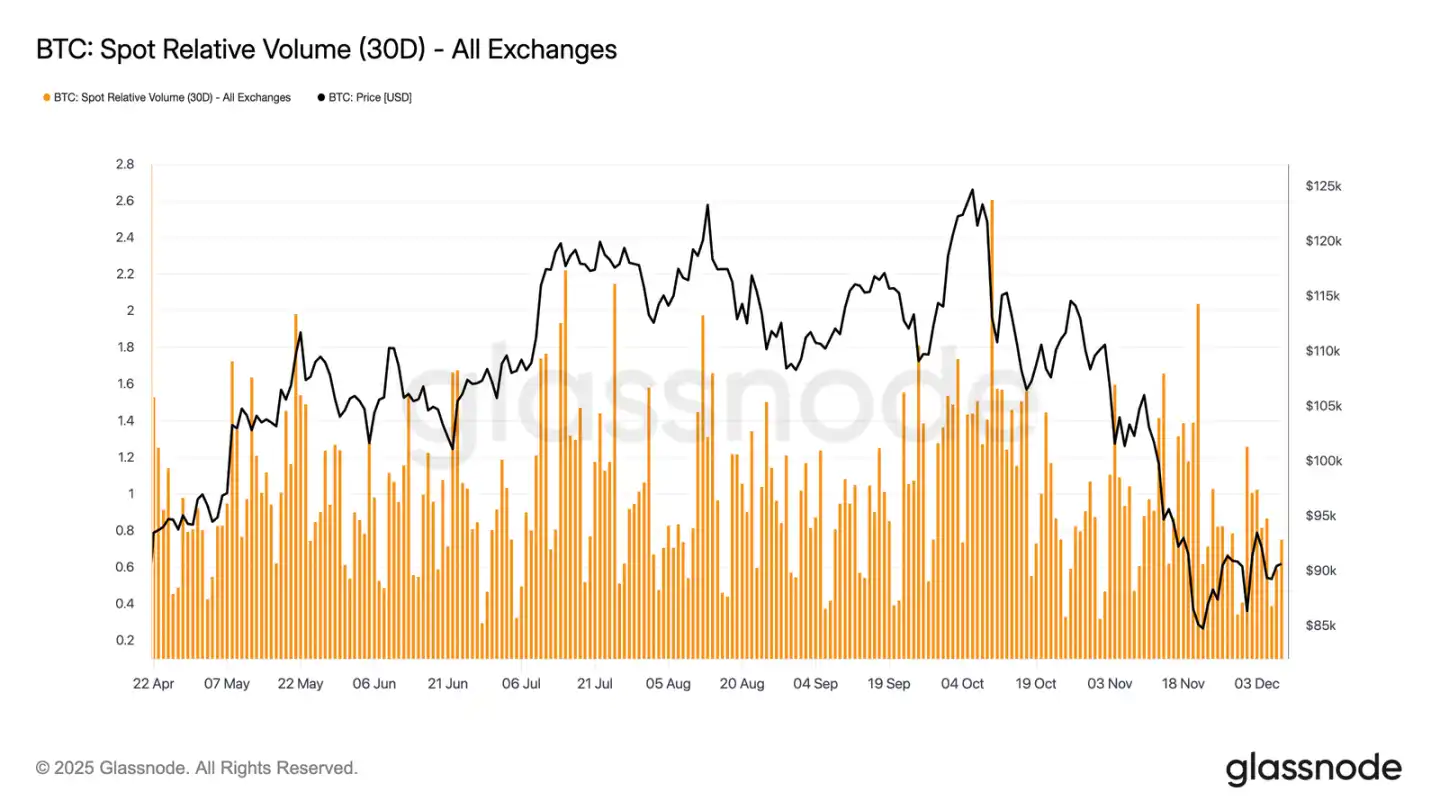

La liquidez sigue faltando

En paralelo con los débiles flujos de ETF, el volumen relativo de operaciones spot de Bitcoin sigue rondando el extremo inferior de su rango de 30 días. La actividad de trading ha estado disminuyendo de noviembre a diciembre, reflejando caídas de precios y una menor participación de mercado. La contracción en el volumen de operaciones refleja una postura de mercado más defensiva en general, que puede absorber la volatilidad o sostener cambios direccionales con flujos de fondos impulsados por menor liquidez.

Con el mercado spot calmándose, la atención ahora se centra en la próxima reunión del FOMC, que podría servir como catalizador para reactivar la participación del mercado según su tono de política.

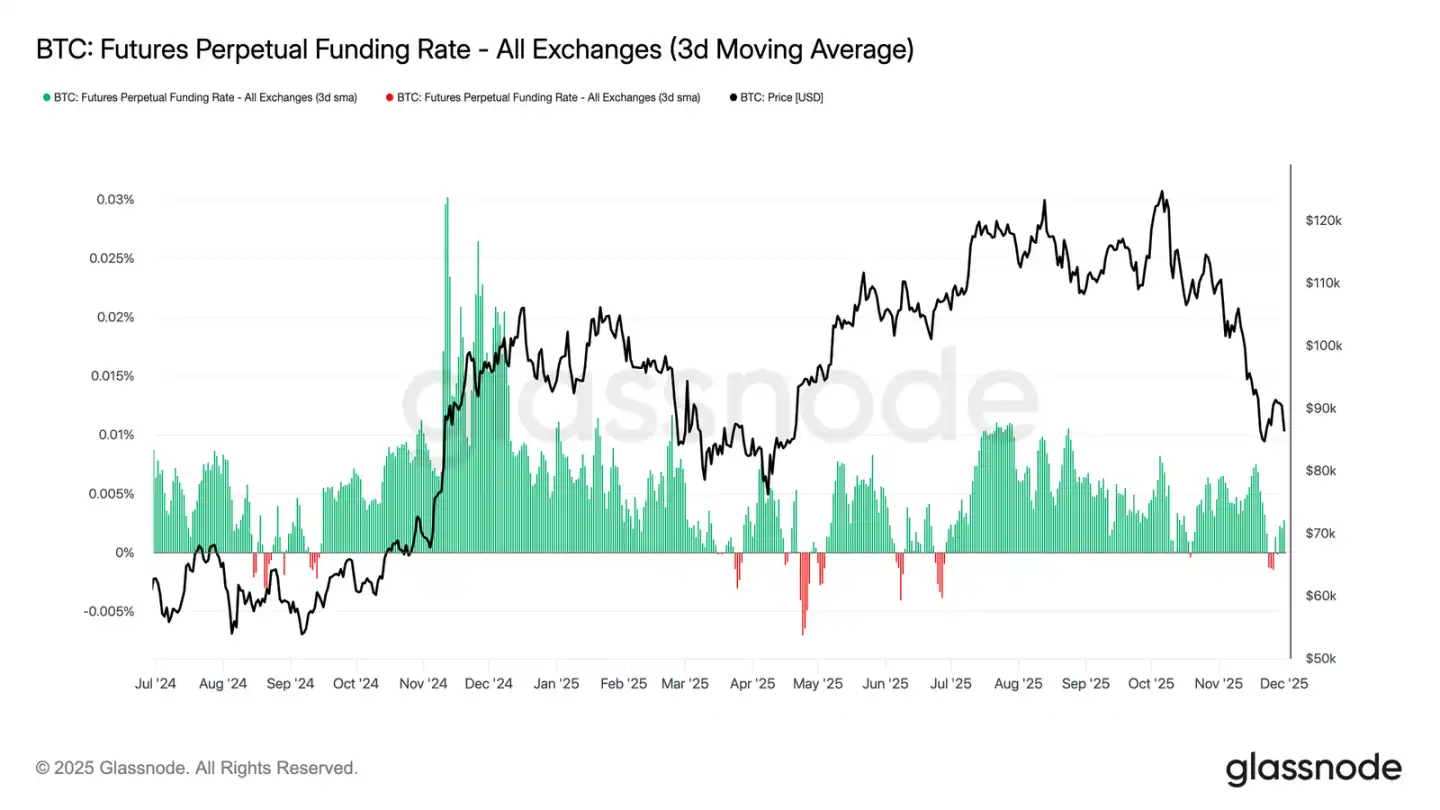

Mercado de futuros lento

Continuando con el tema de baja participación de mercado, el mercado de futuros también muestra poco interés en el apalancamiento, con el interés abierto sin lograr reconstruirse sustancialmente y las tasas de financiamiento permaneciendo cerca de niveles neutrales. Estas dinámicas resaltan un entorno de derivados definido por la cautela más que por la confianza.

En el mercado de contratos perpetuos, las tasas de financiamiento esta semana han rondado entre cero y levemente negativas, subrayando el desarme persistente de posiciones largas especulativas. Los traders se mantienen equilibrados o defensivos, ejerciendo presión direccional con mínimo apalancamiento.

Debido a la actividad contenida en derivados, el descubrimiento de precios está más orientado a los flujos de fondos spot y catalizadores macroeconómicos que a la expansión especulativa.

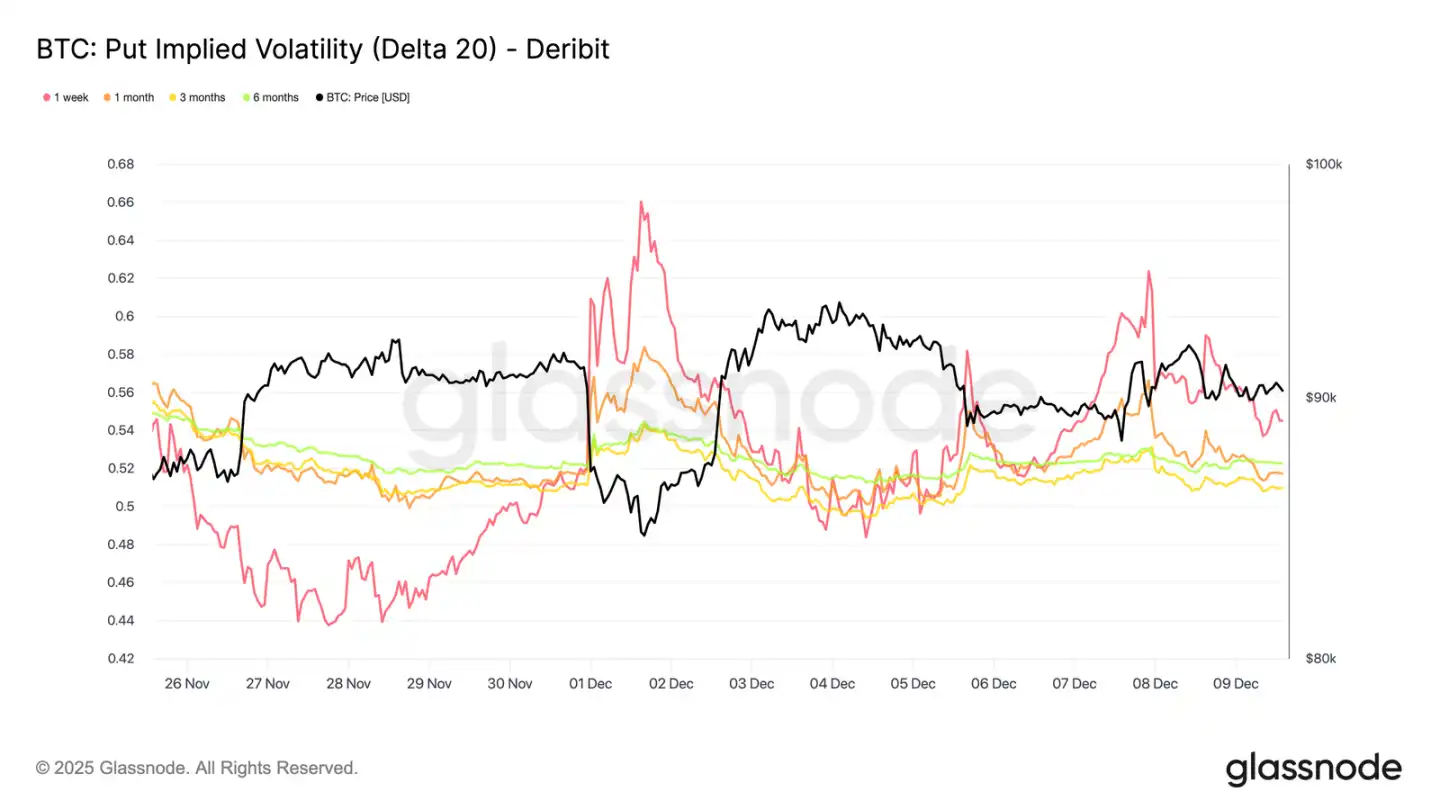

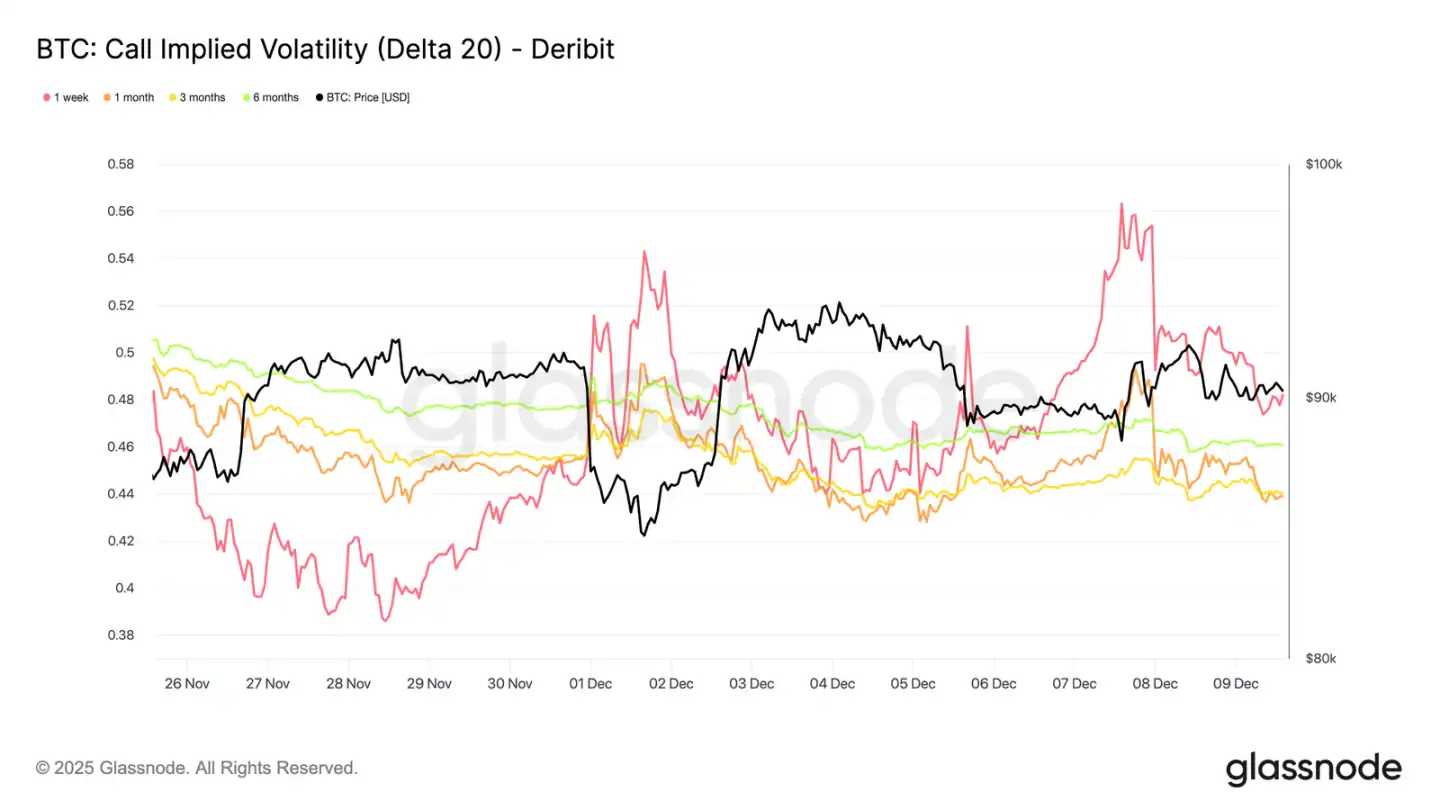

La volatilidad implícita a corto plazo se dispara

Pasando al mercado de opciones, la actividad spot contenida de Bitcoin contrasta fuertemente con un repunte repentino en la volatilidad implícita a corto plazo, ya que los traders se posicionan para movimientos de precios más grandes. La volatilidad implícita interpolada (IV estimada basada en un valor Delta fijo en lugar de depender de precios de ejercicio listados) revela claramente la estructura de precios del riesgo a través de diferentes vencimientos.

En las opciones call 20-Delta, la IV a una semana ha aumentado aproximadamente 10 puntos de volatilidad respecto a la semana pasada, mientras que los vencimientos más largos se han mantenido relativamente estables. El mismo patrón también es evidente en las opciones put 20-Delta, con la IV a corto plazo al alza mientras que los vencimientos largos permanecen tranquilos.

En general, los traders están acumulando volatilidad en los niveles donde esperan presión, prefiriendo mantener convexidad en lugar de vender antes de la reunión del FOMC del 10 de diciembre.

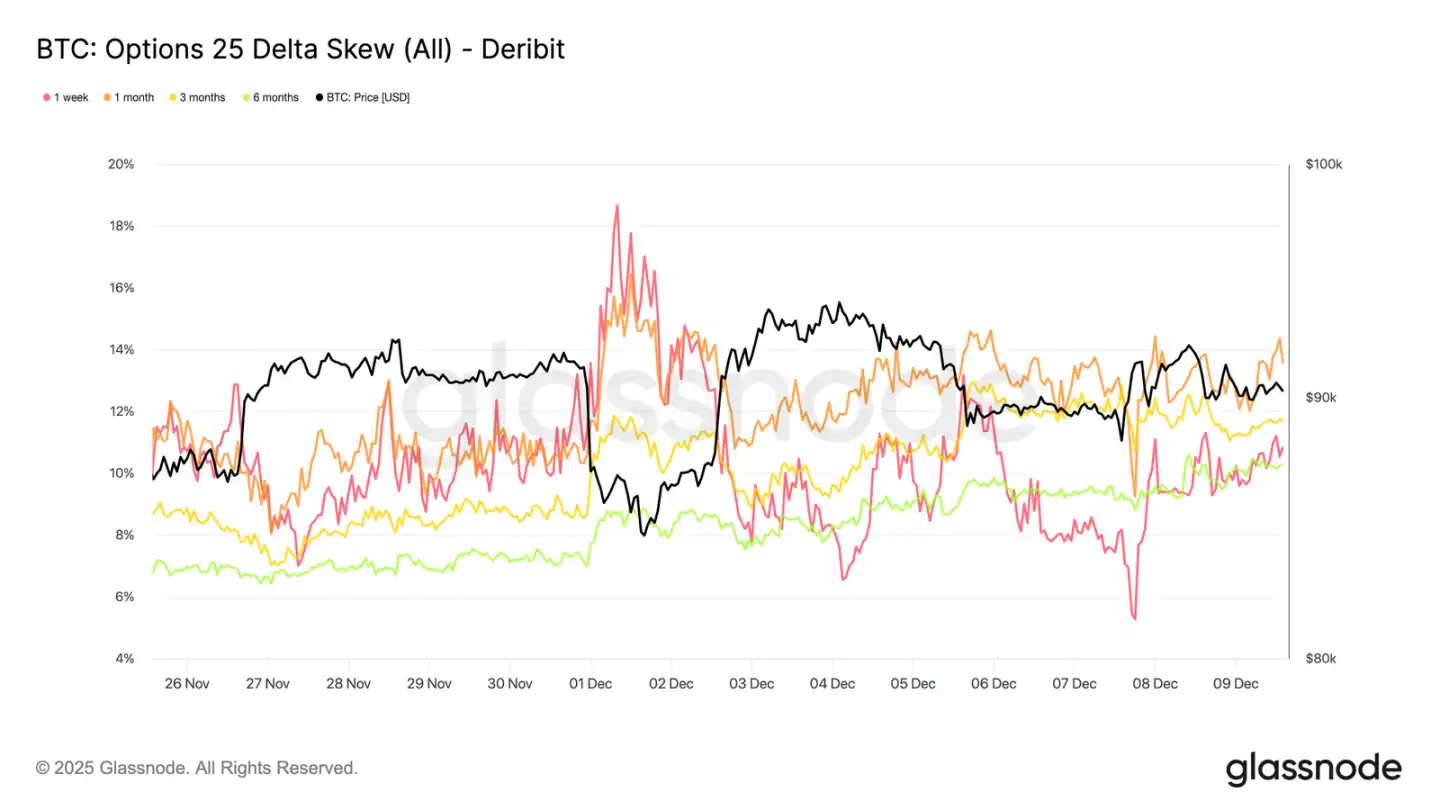

Resurgimiento de la demanda de protección a la baja

Acompañando el aumento de la volatilidad a corto plazo está el resurgimiento de la prima de protección a la baja. El skew 25-delta, que mide el costo relativo de puts frente a calls al mismo valor Delta, ha subido a alrededor del 11% en un solo período, indicando un aumento significativo en la demanda de seguros a la baja a corto plazo antes de la reunión del FOMC.

El skew permanece muy agrupado a través de los vencimientos, oscilando entre 10,3% y 13,6%. Esta compresión sugiere que la preferencia por la protección put es prevalente en toda la curva, reflejando un sesgo de cobertura consistente más que una presión aislada a corto plazo.

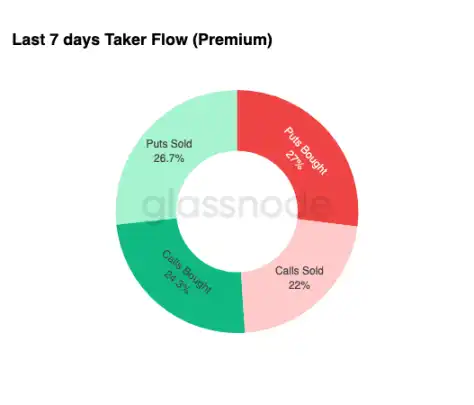

Acumulación de volatilidad

Para resumir las condiciones del mercado de opciones, los datos semanales de flujos de fondos refuerzan un patrón claro: los traders están comprando volatilidad en lugar de venderla. La prima de opciones compradas domina el flujo nocional total, con las puts ligeramente a la cabeza. Esto no refleja un sesgo direccional sino un estado de acumulación de volatilidad. Cuando los traders compran opciones en ambos extremos simultáneamente, indica comportamiento de cobertura y búsqueda de convexidad más que especulación basada en emociones.

Combinado con el aumento de la volatilidad implícita y un sesgo hacia la baja, la condición de los flujos de fondos indica que los participantes del mercado se están preparando para eventos de volatilidad con un sesgo bajista.

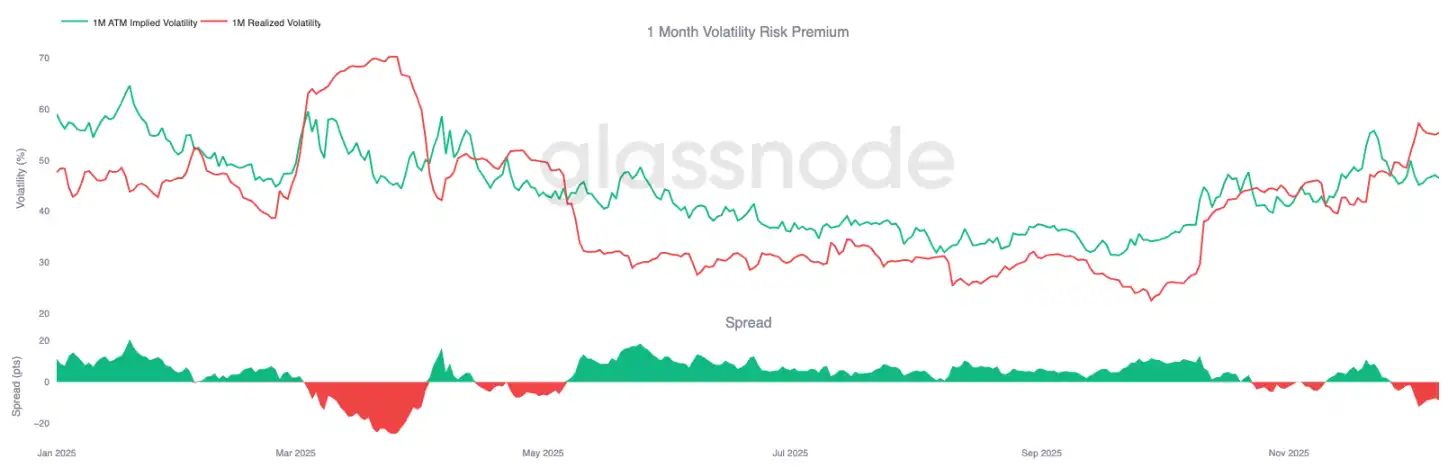

Después del FOMC

De cara al futuro, la volatilidad implícita ha comenzado a relajarse y, históricamente, una vez que pasa el último gran evento macroeconómico del año, la IV tiende a contraerse aún más. Con la reunión del FOMC del 10 de diciembre como el último catalizador significativo, el mercado está pasando a un entorno de baja liquidez y reversión a la media.

Tras el anuncio, los vendedores suelen reingresar, acelerando la caída de la IV hacia fin de año. A menos que haya un cambio significativo en las sorpresas hawkish o en la orientación, el camino de menor resistencia apunta a una menor volatilidad implícita y una estructura de vencimientos de volatilidad más plana, persistiendo hasta fines de diciembre.

Conclusión

Bitcoin continúa operando en un entorno estructuralmente frágil, con pérdidas no realizadas en constante aumento, mayores pérdidas realizadas y una toma de ganancias significativa por parte de holders de largo plazo que anclan la acción del precio. A pesar de enfrentar una presión de venta persistente, la demanda aún muestra suficiente resiliencia para mantener el precio por encima de los promedios reales de mercado, lo que indica que compradores pacientes siguen absorbiendo la venta. Si comienzan a aparecer señales de agotamiento de los vendedores, un impulso hacia los US$95.000 a corto plazo para desarmar el costo base de los holders de corto plazo sigue siendo una posibilidad.

La situación off-chain refleja este tono cauteloso. Los flujos de ETF siguen siendo negativos, la liquidez spot es escasa y el mercado de futuros carece de participación especulativa. El mercado de opciones ha reforzado su postura defensiva, con traders acumulando volatilidad, comprando protección a la baja a corto plazo y posicionándose para eventos de volatilidad recientes antes de la reunión del FOMC.

En general, la estructura del mercado indica un rango débil pero estable, sostenido por una demanda paciente pero limitado por una presión de venta sostenida. El camino a corto plazo depende de si la liquidez mejora y si los vendedores ceden, mientras que la perspectiva a largo plazo depende de si el mercado puede recuperar niveles clave on-chain y superar esta fase psicológicamente desafiante impulsada por el tiempo.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

En la noche del recorte de tasas de la Reserva Federal, la verdadera disputa es la "toma de poder monetario" de Trump.

El artículo analiza la inminente decisión de recorte de tasas de la Reserva Federal y su impacto en el mercado, enfocándose en el posible relanzamiento de los programas de inyección de liquidez por parte de la Fed. Al mismo tiempo, examina la reestructuración del poder de la Reserva Federal bajo la administración de Trump, así como cómo estos cambios afectan al mercado cripto, los flujos de fondos hacia los ETF y el comportamiento de los inversores institucionales. Resumen generado por Mars AI. Este resumen fue producido por el modelo Mars AI, cuya exactitud y completitud aún se encuentra en proceso de actualización iterativa.

¿Cuando la Reserva Federal es secuestrada políticamente, se viene la próxima ola alcista de bitcoin?

La Reserva Federal anunció una baja de la tasa de interés de 25 puntos básicos y la compra de 4 mil millones de dólares en bonos del Tesoro, lo que generó una reacción inusual en el mercado y llevó a un aumento en el rendimiento de los bonos a largo plazo. Los inversores se preocupan por la pérdida de independencia de la Reserva Federal y consideran que la baja de tasas es resultado de una intervención política. Este fenómeno genera dudas sobre la base de confianza en el dólar, y activos cripto como bitcoin y ethereum se ven como herramientas para cubrir el riesgo de crédito soberano. Resumen generado por Mars AI.

Nasdaq obtiene mayor discreción para rechazar IPOs de alto riesgo

Lanzamiento de x402 V2: Cuando los AI Agents empiezan a tener "tarjetas de crédito", ¿qué proyectos serán reevaluados?

Aguas tranquilas y profundas: retomando las pistas sutiles de la narrativa 402.