GrayscaleがIPO申請を提出:管理規模350億ドルの暗号資産大手、ついに米国株式市場の門前へ

350億ドルの中には、運用規模が339億ドルに達するETPおよびETF(主にbitcoin、ethereum、SOL関連商品)と、規模が11億ドルのプライベートファンドが含まれています。

原文标题:《曾硬刚 SEC 的灰度即将登陆纽交所》

原文作者:Eric,Foresight News

東八区の11月13日夜、Grayscaleはニューヨーク証券取引所にIPO申請を提出し、Grayscale Investment, Inc.を通じて米国株式市場に上場する計画を発表しました。今回のIPOの主幹事はMorgan Stanley、BofA Securities、Jefferies、Cantorが務めます。

注目すべきは、Grayscaleが今回の上場でUp-C(傘型パートナーシップ)構造を採用している点です。つまり、Grayscaleの運営・管理主体であるGrayscale Operating, LLCは上場主体ではなく、新たに設立された上場主体Grayscale Investment, Inc.を通じてIPOを行い、LLCの一部持分を取得することで公開取引を実現します。創業者や初期投資家はLLCの持分を上場主体の株式に転換でき、その過程でキャピタルゲイン税の優遇を受け、個人所得税のみを支払えばよい仕組みです。一方、IPO投資家は企業利益に対して課税され、株式配当にも個人所得税が課されます。

このような上場構造は、会社の「ベテラン」たちに税制上のメリットをもたらすだけでなく、AB株式構造を通じて上場後も会社に対する絶対的な支配権を維持できます。S-1ファイルによると、Grayscaleは親会社であるDCGが全額出資しており、上場後も親会社DCGが議決権の大きいBクラス株を100%保有することで、Grayscaleの重要事項に対する決定権を持ち続けると明言しています。IPOで調達した資金もすべてLLCからの持分取得に充てられます。

Grayscaleは、最初にbitcoinやethereumの投資商品を提供し、SECとの厳しい闘争を経てbitcoinとethereumの信託を現物ETFへ転換したことで広く知られています。また、同社が提供するデジタル・ラージキャップ・ファンドは「暗号資産版S&P 500」とも言える存在感を持ち、前回のブルマーケットサイクルでは、ファンドのリバランスごとに除外・新規追加されたトークンの価格が短期的に大きく変動しました。

S-1ファイルによると、今年9月30日現在、Grayscaleの総運用資産規模は350億ドルに達し、暗号資産運用規模で世界一となりました。傘下のデジタル資産投資商品は40種類以上、45種類を超える暗号通貨をカバーしています。350億ドルの内訳は、主にbitcoin、ethereum、SOL関連商品を中心としたETPおよびETFが339億ドル、主にアルトコイン投資商品を中心としたプライベートファンドが11億ドルとなっています。

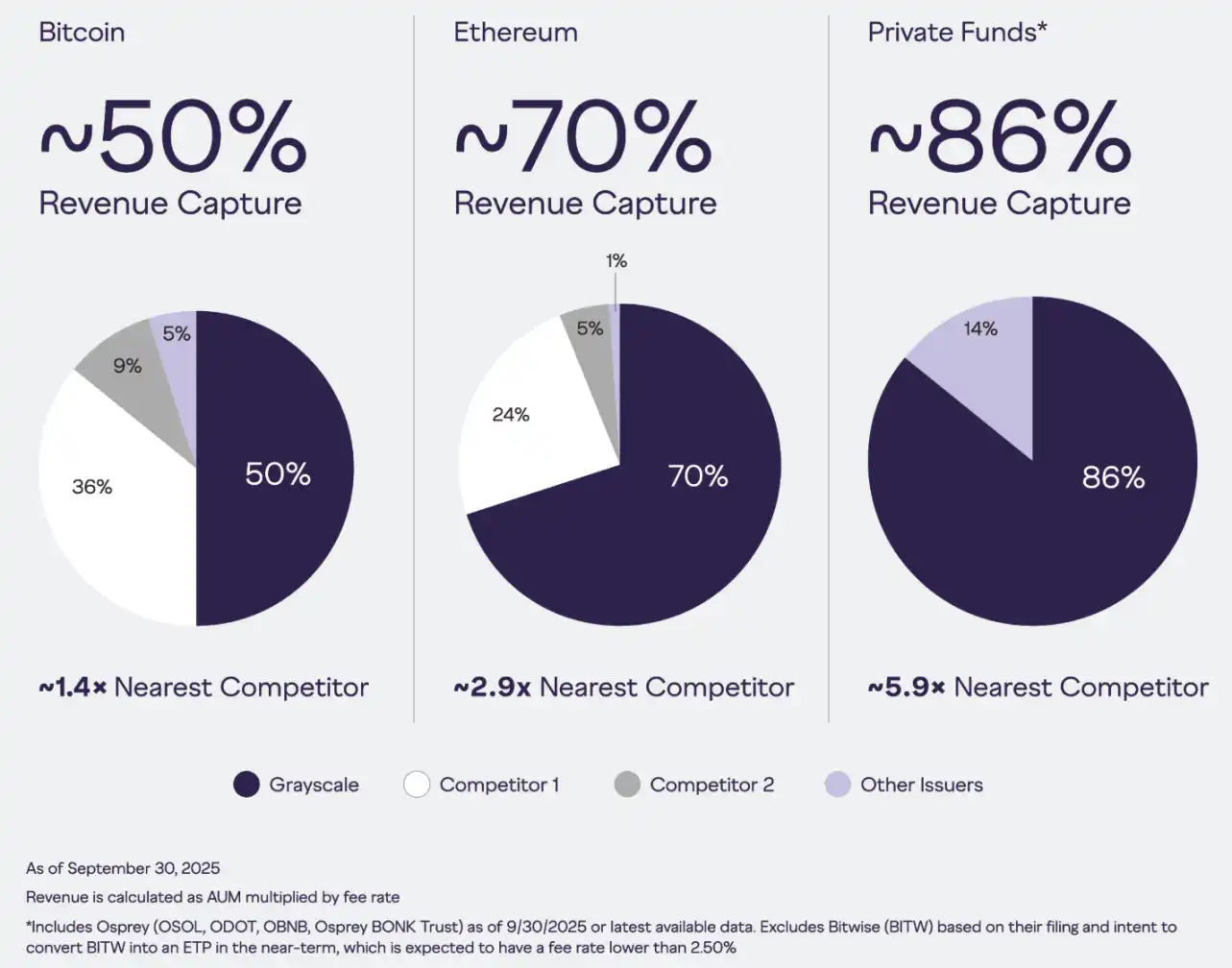

また、収益面だけを見ても、Grayscaleの主力投資商品の収益力は主要な競合他社よりも高いですが、これは主に以前の解約不可信託で積み上げたAUMと、業界平均を上回る管理報酬率によるものです。

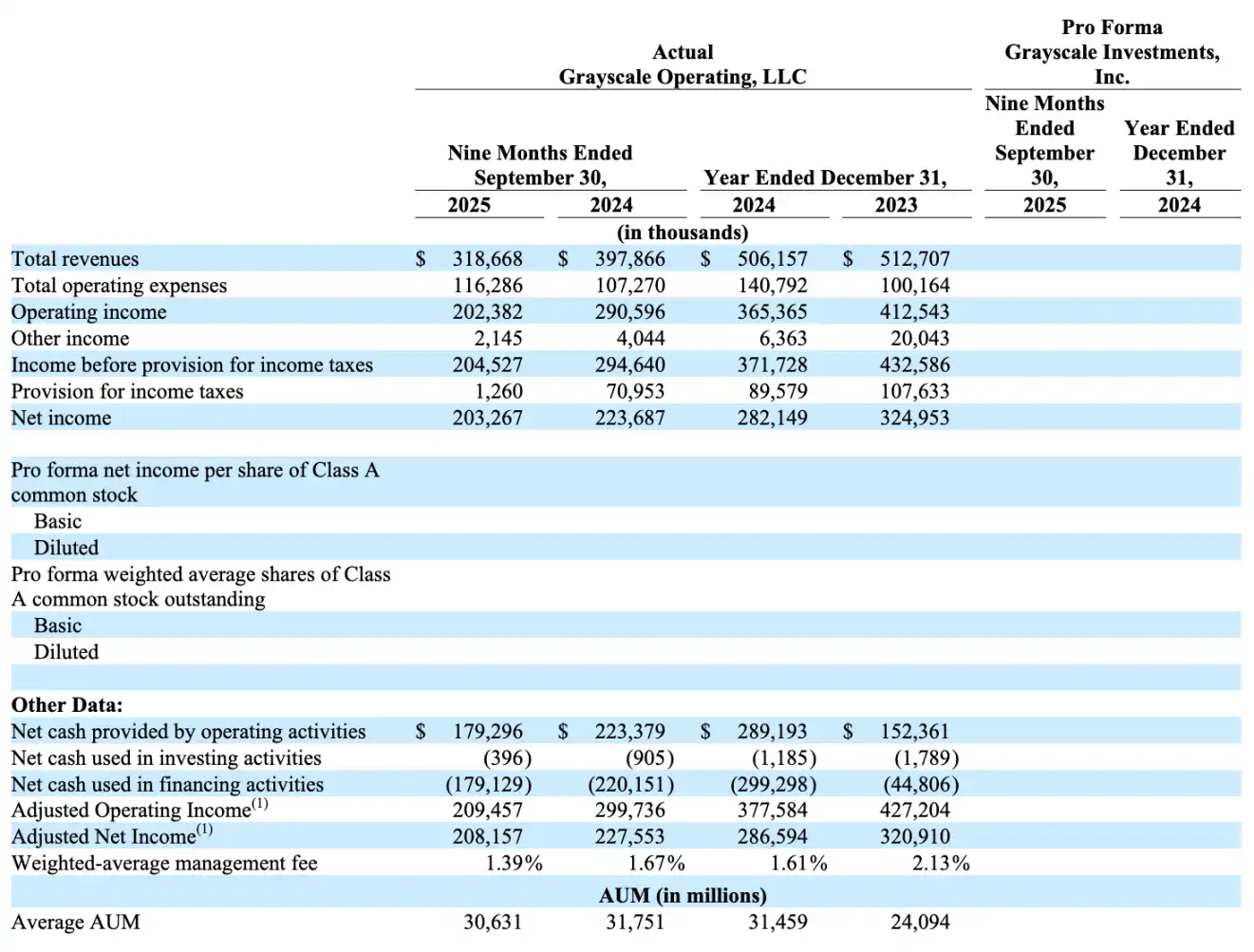

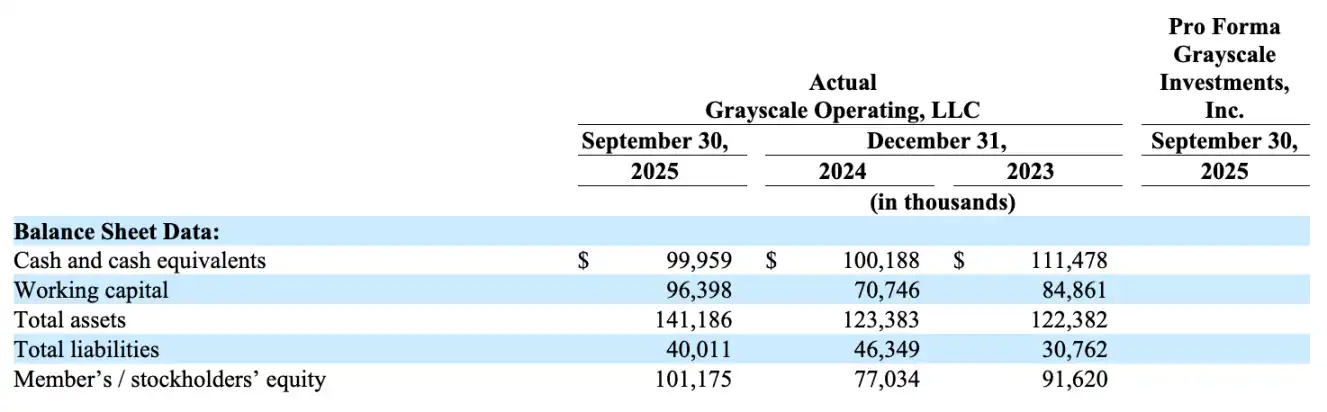

財務実績については、2025年9月30日までの9ヶ月間でGrayscaleの営業収入は約3.19億ドルで、前年同期比20%減少しました。営業費用は約1.16億ドルで、前年同期比8.4%増加。営業利益は約2.02億ドルで、前年同期比30.4%減少しました。その他の収益を加え、所得税引当金を差し引いた純利益は約2.03億ドルで、前年同期比9.1%減少しています。また、平均運用資産規模のデータから、今年の運用資産規模は昨年よりもやや減少している可能性があります。

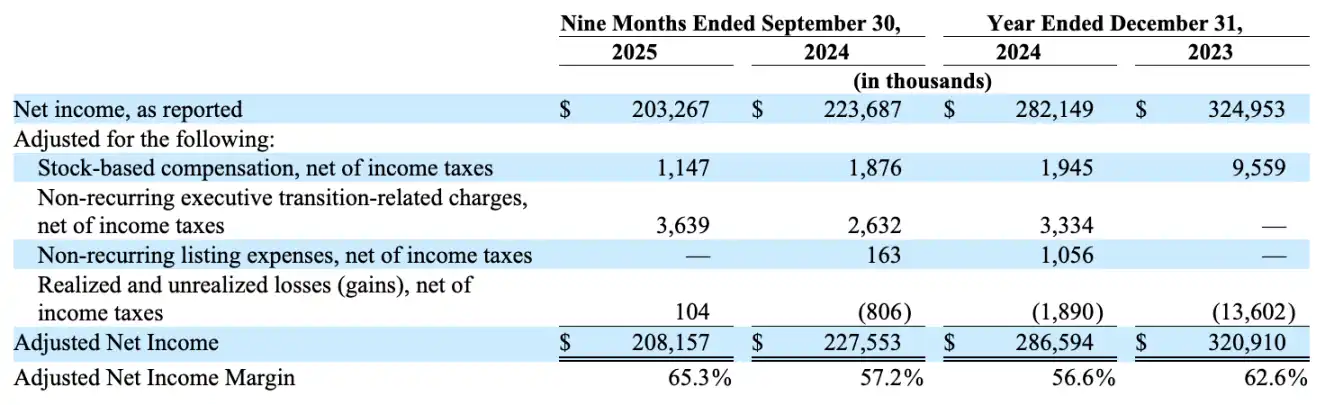

一時的な項目を除外すると、報告期間中の調整後純利益は約2.08億ドル、純利益率は65.3%となり、前者は前年同期比8.5%減少したものの、純利益率は前年同期の57.2%から上昇しています。

現在、Grayscaleの負債比率は非常に健全で、収益と利益は減少しているものの、会社の資産価値の向上、負債の減少、利益率の上昇という三点から見て、Grayscaleの経営状況は着実に改善しています。

S-1ファイルでは、Grayscaleの今後の成長計画も明らかにされています。これには、プライベートファンドの種類拡大(より多くのアルトコイン私募投資商品の提供)、パッシブ型投資商品(ETF、ETP)を補完するアクティブ型運用商品の導入、自社投資商品や暗号資産、その他の対象へのアクティブ投資などが含まれます。

販売チャネルの拡大について、Grayscaleは現在、AUM合計14.2兆ドルの3つの証券会社のデューデリジェンスを完了し、今月には1万7500人以上のファイナンシャルアドバイザーを擁し、コンサルティングおよびブローカー資産規模が1兆ドルを超える大手独立系ブローカーディーラーのプラットフォームでbitcoinとethereumのミニETFを上場させたと明かしています。今年8月には、6700社のコンサルティング会社からなるネットワークを持つiCapital Networkと提携し、今後は同ネットワーク内の企業に対し、Grayscaleのアクティブ運用戦略を通じてデジタル資産投資チャネルを提供する予定です。

総じて、Grayscaleが開示した情報からは、同社が比較的安定した成長を遂げている資産運用会社であり、収益の主な源泉は投資商品の管理報酬であることが分かります。大きな成長余地はないものの、上場している伝統的な資産運用会社の前例を踏まえると、Grayscaleの時価総額やPERなどの予測は比較的明確であり、予測可能な投資対象を提供していると言えます。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Ark InvestがCircle株を1,560万ドル分購入、BitMineおよびBullishのポジションも追加

キャシー・ウッド率いるArk Investは、木曜日に同社の3つのETFを通じて、Circle Internet Groupの株式を1,556万ドル分購入しました。これら3つのETFはまた、BitMineの株式を886万ドル分、Bullishの株式を728万ドル分購入しました。

SACHI × Microsoft Azure:次世代クラウドゲーミングを支える

経済の亀裂が深まる中、bitcoinが次の流動性の「圧力逃し弁」となる可能性

米国経済は分裂した状態にあり、金融市場の繁栄と実体経済の衰退が共存しています。製造業PMIは継続的に縮小している一方、株式市場はテックや金融企業の利益集中によって上昇し、バランスシート上のインフレーションが生じています。金融政策は実体経済に十分な恩恵をもたらすことができず、財政政策も困難に直面しています。市場の構造は資本効率の低下を招き、貧富の格差が拡大し、社会的不満も強まっています。暗号資産は圧力の逃げ道として捉えられ、オープンな金融機会を提供しています。経済は政策調整と市場の反応の間で循環し、実質的な回復には至っていません。 要約:Mars AI によって生成 本要約は Mars AI モデルによって生成されており、その正確性と完全性は継続的に更新・改善されています。

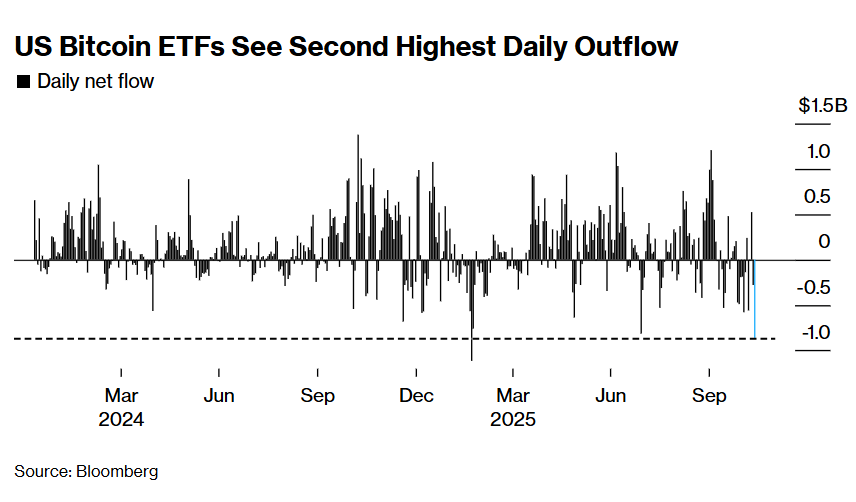

暗号通貨の清算ラッシュが続く!米国bitcoin ETFの1日あたり資金流出が史上2番目の高水準

米連邦準備制度理事会(FRB)の利下げ期待が再評価され、米国株の反発が後退した影響を受けて、暗号資産市場では清算が続き、ETFからの資金流出が大幅に拡大し、オプショントレーダーはボラティリティへの賭けを強めています。機関投資家はbitcoinが9万ドル以上でのテクニカルサポートが弱いと警告しています。