Nahaharap sa Kritikal na Panganib ang Presyo ng Bitcoin at Ethereum Matapos Bombahin ng Israel ang Qatar

Bumagsak ang Bitcoin at Ethereum matapos ang pag-atake ng Israel sa Qatar. Umabot sa bagong rekord ang presyo ng ginto, tumaas ang presyo ng langis, at $52M na crypto longs ang na-liquidate sa loob ng isang oras.

Bumagsak nang malaki ang Bitcoin at Ethereum noong Martes matapos magsagawa ang Israel ng isang walang kapantay na pag-atake sa Qatar, na tinarget ang mga mataas na opisyal ng Hamas. Ang paglala ng tensyon ay nagpagulo sa pandaigdigang mga merkado, dahilan upang magmadaling lumipat ang mga mamumuhunan sa ginto at langis habang bumagsak ang mga presyo ng crypto.

Agad na bumaba ng higit sa 1% ang Bitcoin at Ethereum, habang ang Solana at XRP ay parehong nawalan ng 1.5%. Nanguna ang Dogecoin sa mga pagkalugi, bumagsak ng 3.2%. Ipinapakita ng datos ng liquidation ang mas nakababahalang mga panganib sa hinaharap.

Isa na namang Geopolitical Conflict na Makakaapekto sa Bull Market?

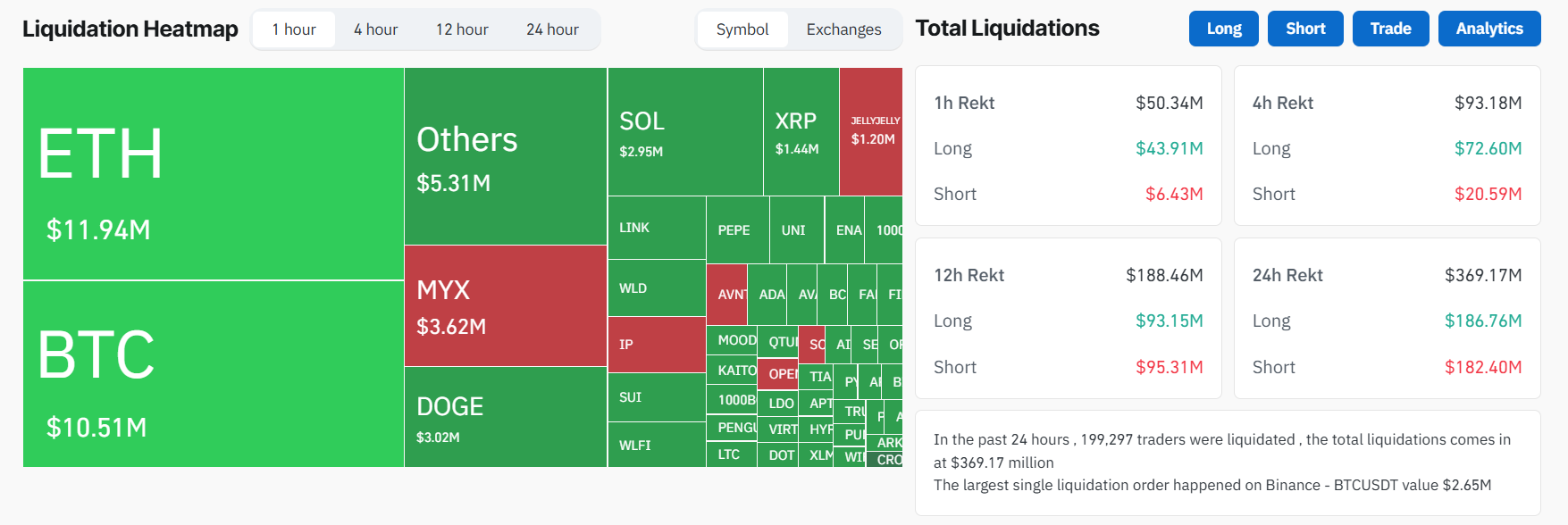

Ipinakita ng datos mula sa Coinglass ang matinding mga liquidation habang tumaas ang volatility. Halos $52 milyon sa mga leveraged positions ang nabura sa nakalipas na isang oras.

Pinakamalaking tinamaan ang mga long traders, na umabot sa $44 milyon ang nalikida. Ang Ethereum ay may $11.9 milyon na liquidation, kasunod ang Bitcoin na may $10.5 milyon.

Ipinapakita ng laki ng mga pagkalugi kung gaano kabilis nawala ang leverage. Sa kabuuan, umabot sa $370 milyon ang mga liquidation sa nakalipas na 24 na oras. Karamihan sa mga posisyon ay long bets para sa patuloy na pagtaas, na naglantad ng labis na optimismo bago ang pag-atake.

Bitcoin at Ethereum Long Positions na Nalikida Matapos ang Pag-atake ng Israel sa Qatar. Source: Coinglass

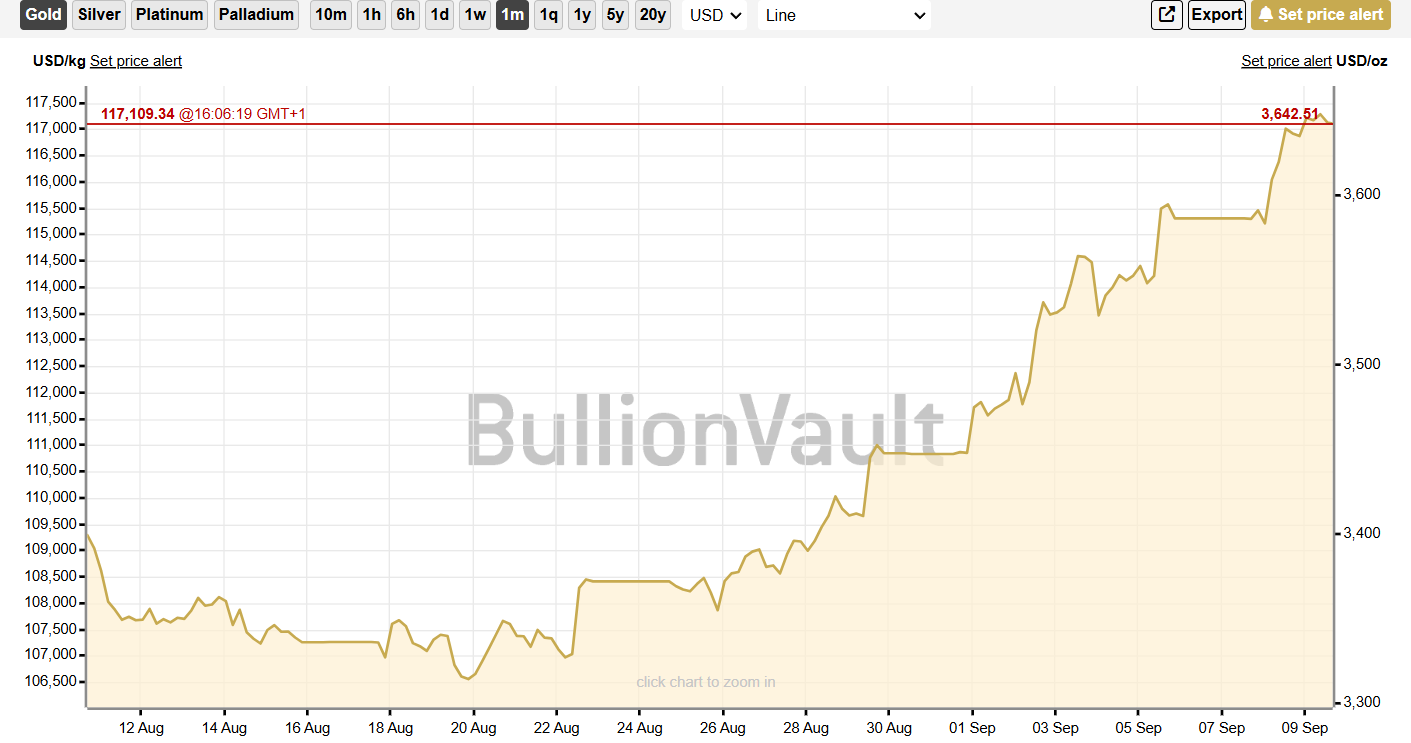

Bitcoin at Ethereum Long Positions na Nalikida Matapos ang Pag-atake ng Israel sa Qatar. Source: Coinglass Sa kabilang banda, sumirit ang presyo ng ginto sa record high agad matapos atakihin ng Israel ang Qatar dahil sa pagtaas ng demand para sa mga safe-haven asset.

Tumaas ng $1 kada bariles ang presyo ng langis, na nagte-trade ng bahagya sa ilalim ng $67. Tinawag ng mga analyst na makatwirang tugon sa geopolitical risk ang mga galaw na ito, bagaman maaaring panandalian lamang ang pagtaas ng langis.

Ipinapakita ng pagkakaibang ito ang pakikibaka ng Bitcoin na mapanatili ang reputasyon bilang “digital gold.” Habang sumirit ang ginto, umakto ang Bitcoin na parang high-beta risk asset.

Gold Price Chart. Source:

Gold Price Chart. Source: Kumpirmado ng correlation data ang pagbabago, kung saan ang 30-araw na rolling link sa pagitan ng dalawang asset ay bahagyang naging negatibo.

Ang pag-atake sa Doha ay may malaking implikasyong diplomatiko, ngunit unang tumugon ang mga merkado sa agarang risk signals nito. Mabilis na nag-de-risk ang mga trader, lumipat mula sa mga volatile token papunta sa stablecoins at tradisyonal na safe havens.

Hanggang sa tumibay ang kumpiyansa sa safe-haven qualities nito, malamang na sumunod ang Bitcoin sa equities at risk assets tuwing may krisis, sa halip na magkaiba sa mga ito.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Pinapaboran ang mga Bitcoin bulls sa $22.6B BTC monthly options expiry, ngunit nananatiling nag-aabang ang mga bears

Ang Pagbili ng OranjeBTC Bitcoin ay Umabot ng $385M sa Latin America

Inilunsad ng Native Markets ang USDHL Stablecoin sa Hyperliquid na may Tumataas na Paunang Dami

Sa madaling sabi, inilunsad ng Native Markets ang USDHL sa Hyperliquid na may malakas na panimulang kalakalan. Ang stablecoin ay sinusuportahan ng cash, U.S. Treasury securities, at inilalabas sa HyperEVM. Layunin ng USDHL na mapanatili ang liquidity at suportahan ang paglago ng ecosystem sa loob ng Hyperliquid.

Sino ang pinakakinabang sa bagong pandaigdigang kasunduan ng mga superpower para baguhin ang Bitcoin market?