O "jogo de probabilidades" de 2 bilhões de dólares: o mercado de previsões está chegando ao seu momento de "singularidade"?

Bitget Wallet2025/10/25 04:32

Bitget Wallet2025/10/25 04:32O mercado de previsões está deixando de ser visto como um "brinquedo cripto" marginalizado e começando a ser considerado uma ferramenta financeira séria.

O mercado de previsões está deixando de ser um “brinquedo cripto” marginalizado para ser visto como uma ferramenta financeira séria.

Escrito por: Bitget Wallet Research

De discussões populares como “Zelensky vai ou não usar terno” até os holofotes globais sobre as eleições dos EUA e o Prêmio Nobel, o mercado de previsões sempre consegue “explodir” ciclicamente. No entanto, desde o terceiro trimestre de 2025, uma verdadeira tempestade parece estar se formando:

- No início de setembro, o gigante do setor Polymarket recebeu autorização regulatória da CFTC dos EUA, retornando ao mercado americano após três anos;

- No início de outubro, a ICE, controladora da Bolsa de Nova York, planejou investir até 2 bilhões de dólares no Polymarket;

- Em meados de outubro, o volume semanal de negociações do mercado de previsões atingiu um recorde histórico de 2 bilhões de dólares.

Uma onda de capital, abertura regulatória e euforia de mercado chegaram simultaneamente, acompanhadas de rumores sobre o lançamento do token Polymarket — de onde vem esse entusiasmo? É apenas mais uma onda passageira de especulação ou um “ponto de singularidade” de valor em uma nova trilha financeira? Bitget Wallet Research irá analisar profundamente a lógica fundamental e o valor central do mercado de previsões neste artigo, além de fazer uma avaliação preliminar sobre seus principais desafios e direções de desenvolvimento.

I. Da “sabedoria dispersa” ao “duopólio”: a evolução do mercado de previsões

O mercado de previsões não é uma invenção do mundo cripto; sua base teórica remonta até 1945. O economista Hayek, em sua obra clássica, propôs que o “conhecimento disperso”, fragmentado e localizado, pode ser eficientemente agregado pelo mercado através do mecanismo de preços. Essa ideia é considerada o alicerce teórico do mercado de previsões.

Em 1988, a Universidade de Iowa lançou a primeira plataforma acadêmica de previsões — o Iowa Electronic Markets (IEM), permitindo que usuários negociassem contratos futuros sobre eventos reais (como eleições presidenciais). Nas décadas seguintes, pesquisas confirmaram amplamente: um mercado de previsões bem projetado costuma ser mais preciso do que pesquisas tradicionais de opinião pública.

No entanto, com o surgimento da tecnologia blockchain, essa ferramenta de nicho encontrou um novo solo para escalabilidade. A transparência, descentralização e acesso global do blockchain forneceram ao mercado de previsões uma infraestrutura quase perfeita: a liquidação automática via contratos inteligentes quebra as barreiras de entrada das finanças tradicionais, permitindo que qualquer pessoa no mundo participe, ampliando enormemente a amplitude e profundidade da “agregação de informações”. O mercado de previsões começou a evoluir de uma ferramenta de apostas de nicho para um poderoso segmento financeiro on-chain, tornando-se profundamente ligado ao “mercado cripto”.

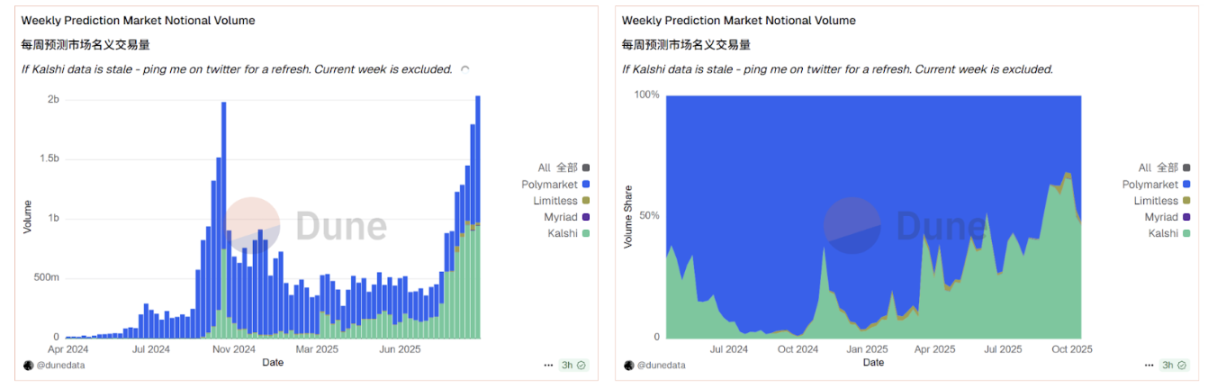

Fonte dos dados: Dune

Os dados da plataforma Dune ilustram claramente essa tendência. As informações on-chain mostram que o atual mercado de previsões cripto apresenta um duopólio altamente monopolizado: Polymarket e Kalshi dominam mais de 95% da fatia de mercado. Impulsionado por capital e regulamentação, esse setor está sendo ativado como um todo. Em meados de outubro, o volume semanal de negociações do mercado de previsões ultrapassou 2 bilhões de dólares, superando o pico histórico anterior às eleições americanas de 2024. Nessa onda de crescimento explosivo, o Polymarket, graças a avanços regulatórios e expectativas de token, assumiu temporariamente a dianteira na acirrada disputa com a Kalshi, consolidando ainda mais sua posição de liderança.

II. “Derivativos de eventos”: além das apostas, por que Wall Street está apostando?

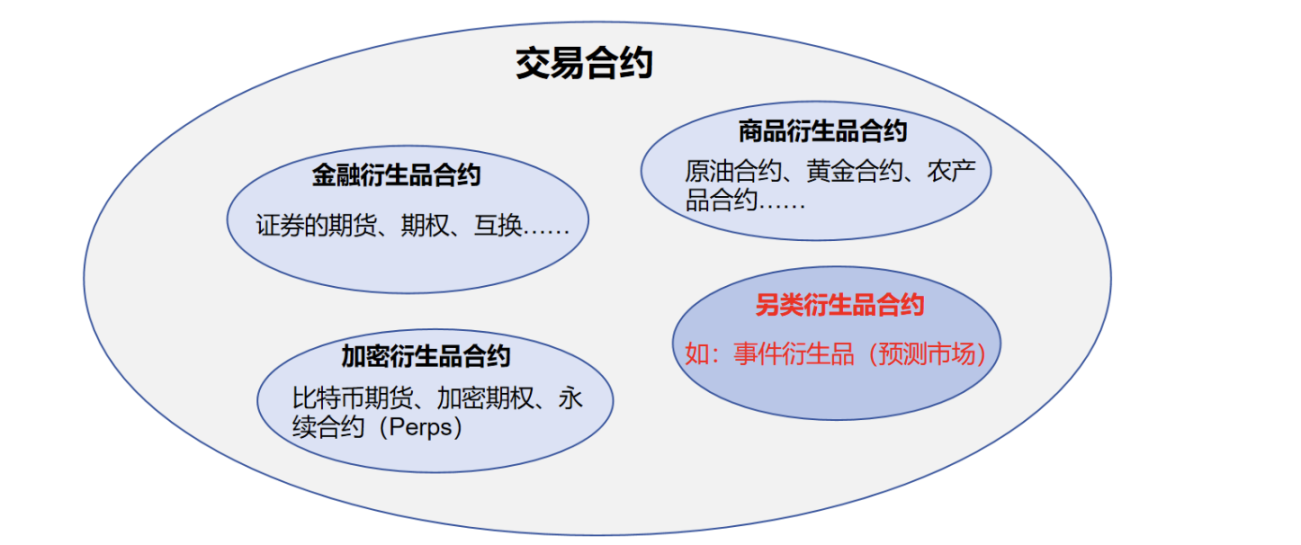

Para entender por que a ICE investiu pesado no Polymarket, é preciso despir o mercado de previsões de seu “manto de apostas” e enxergar seu núcleo como “ferramenta financeira”. O mercado de previsões, em essência, é um tipo alternativo de contrato de negociação, classificado como “derivativo de evento” (Event Derivatives).

Isso difere dos conhecidos derivativos de preço, como futuros e opções. Nestes, o objeto negociado é o preço futuro de um ativo (como petróleo ou ações), enquanto nos derivativos de eventos, o objeto é o resultado futuro de um evento específico (como eleições ou clima). Portanto, o preço do contrato não representa o valor do ativo, mas sim o consenso coletivo do mercado sobre a “probabilidade de ocorrência do evento”.

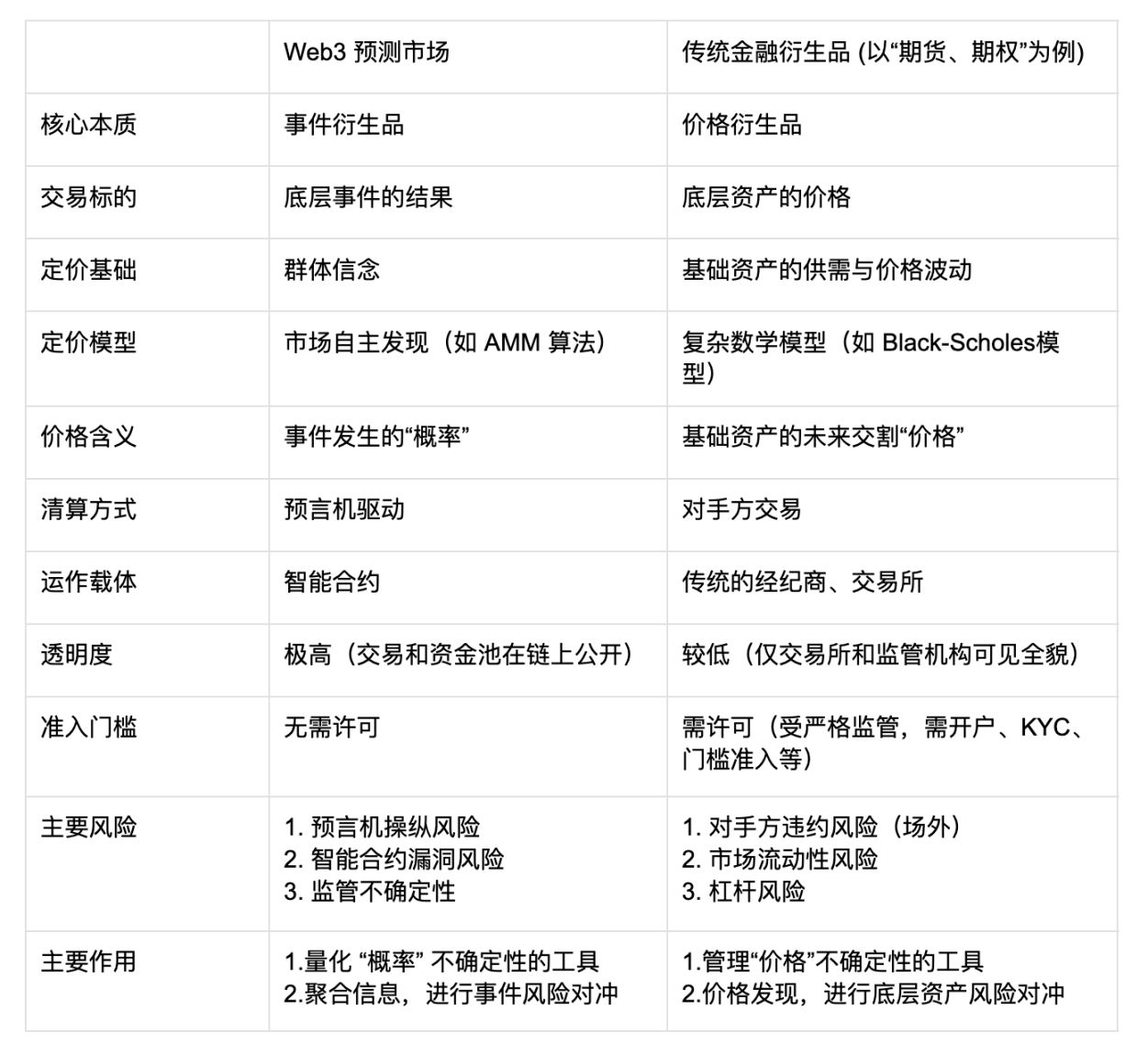

Com o advento do Web3, essa diferença se acentuou ainda mais. Derivativos tradicionais dependem de modelos matemáticos complexos como Black-Scholes para precificação e de corretoras e exchanges centralizadas para liquidação; já os mercados de previsões on-chain executam automaticamente via contratos inteligentes, com liquidação impulsionada por oráculos (Oracle), e sua precificação (como algoritmos AMM) e pools de liquidez são totalmente transparentes na blockchain. Isso reduz drasticamente as barreiras de entrada, mas também traz novos riscos (como manipulação de oráculos e falhas em contratos), contrastando fortemente com os riscos de contraparte e alavancagem das finanças tradicionais.

Tabela comparativa entre mercado de previsões e derivativos financeiros tradicionais

Esse mecanismo único é o principal atrativo para instituições financeiras tradicionais. Ele oferece três valores centrais que os mercados tradicionais não conseguem alcançar — e é nisso que gigantes como a ICE realmente apostam:

Primeiro, é um avançado “agregador de informações”, remodelando o mapa da igualdade informacional. Em uma era de conteúdo gerado por IA, fake news e bolhas de informação, a “verdade” tornou-se cara e difícil de distinguir. O mercado de previsões oferece uma solução radical: a verdade não é definida por autoridades ou mídia, mas sim “licitada” por um mercado descentralizado movido por incentivos econômicos. Isso responde à crescente desconfiança (especialmente entre os jovens) nas fontes tradicionais de informação, oferecendo uma alternativa mais honesta, onde “votar com dinheiro” é possível. Mais importante ainda, esse mecanismo vai além da simples “agregação de informações”, permitindo a precificação em tempo real da “verdade” e criando um valioso “indicador de sentimento em tempo real”, promovendo igualdade informacional em todos os níveis.

Segundo, transforma a própria “assimetria de informação” em um ativo, abrindo uma nova trilha de investimento. No sistema financeiro tradicional, investe-se em ações, títulos e outros “certificados de propriedade”. O mercado de previsões cria um novo ativo negociável — o “contrato de evento”. Isso permite que investidores convertam diretamente suas “crenças” ou “vantagens informacionais” sobre o futuro em instrumentos financeiros negociáveis. Para analistas profissionais, fundos quantitativos e até modelos de IA, isso representa uma dimensão de lucro inédita. Eles não precisam mais recorrer a operações complexas no mercado secundário (como comprar/vender ações de empresas relacionadas) para expressar opiniões; podem “investir” diretamente no evento. O enorme potencial de negociação dessa nova classe de ativos é o principal interesse de operadores de exchanges como a ICE.

Por fim, cria um mercado de gestão de risco onde “tudo pode ser hedge”, expandindo enormemente as fronteiras das finanças. Ferramentas financeiras tradicionais têm dificuldade em proteger contra a incerteza de “eventos” em si. Por exemplo, como uma empresa de navegação pode se proteger do risco geopolítico de “fechamento de um canal”? Como um agricultor pode se proteger do risco climático de “chuva abaixo de X mm nos próximos 90 dias”? O mercado de previsões oferece a solução perfeita. Ele permite que participantes da economia real transformem riscos abstratos de eventos em contratos padronizados negociáveis, realizando hedges precisos. Isso equivale a criar um novo mercado de “seguros” para a economia real, fornecendo um novo ponto de entrada para que as finanças empoderem a economia real — com um potencial além do imaginável.

III. Preocupações sob a prosperidade: três grandes desafios a serem resolvidos pelo mercado de previsões

Apesar de sua proposta de valor clara, o caminho do mercado de previsões do “nicho” ao “mainstream” ainda enfrenta três desafios interligados, que juntos formam o teto de desenvolvimento do setor.

Primeiro desafio: o paradoxo entre “verdade” e “árbitro”, ou seja, o problema do oráculo. O mercado de previsões é baseado em “negociação de resultados”, mas quem anuncia o “resultado”? Um contrato on-chain descentralizado depende paradoxalmente de um “árbitro” centralizado — o oráculo (Oracle). Se o evento for mal definido (como o que significa “usar terno”) ou se o oráculo for manipulado ou cometer erros, a base de confiança do mercado pode ruir instantaneamente.

Segundo desafio: o paradoxo entre “amplitude” e “profundidade”, ou seja, a falta de liquidez no segmento long tail. A atual prosperidade está altamente concentrada em grandes eventos como as “eleições americanas”. Mas o verdadeiro valor do mercado de previsões está em servir mercados verticais e de nicho (“long tail”, como riscos agrícolas e de navegação). Esses mercados naturalmente carecem de atenção, resultando em liquidez extremamente baixa e preços facilmente manipuláveis, o que compromete a agregação de informações e a função de hedge de risco.

Terceiro desafio: o paradoxo entre “market makers” e “informados”, ou seja, o problema da “seleção adversa” dos AMMs. No DeFi tradicional, os AMMs (LPs) apostam na volatilidade do mercado para ganhar taxas de negociação. No mercado de previsões, o LP aposta diretamente contra “traders informados”. Imagine um mercado sobre “aprovação de um novo medicamento”, onde o LP aposta contra cientistas com informações privilegiadas — é uma seleção adversa inevitável. A longo prazo, market makers automáticos dificilmente sobrevivem nesses mercados, forçando as plataformas a depender de market makers humanos caros, o que limita muito a expansão em escala.

O futuro do setor de mercados de previsões depende de superar esses três desafios: soluções de oráculos mais descentralizadas e resistentes à manipulação (como validação multiparte e revisão assistida por IA) são a base da confiança; mecanismos de incentivo e algoritmos aprimorados (como AMMs dinâmicos) para direcionar liquidez aos mercados long tail são essenciais para gerar valor real; e modelos de market maker mais sofisticados (como taxas dinâmicas e pools de seguro para assimetria informacional) são o motor da escalabilidade.

IV. Conclusão: do “jogo de probabilidades” à “infraestrutura financeira”

A liberação da CFTC e o investimento da ICE são sinais claros: o mercado de previsões está deixando de ser um “brinquedo cripto” marginalizado para ser visto como uma ferramenta financeira séria. Com “agregação da verdade” como valor central e “derivativos de eventos” como núcleo financeiro, oferece uma nova dimensão de gestão de risco para as finanças modernas. De fato, a transição do “jogo de probabilidades” para a “infraestrutura financeira” não será fácil. Como discutido, o problema do oráculo, a liquidez dos mercados long tail e a seleção adversa dos market makers são desafios reais que o setor deve enfrentar após a euforia.

Mas, de qualquer forma, uma nova era que integra informação, finanças e tecnologia já começou. Quando o capital tradicional de mais alto nível começa a apostar pesado nesse setor, o impacto vai muito além dos 2 bilhões de dólares em volume semanal de negociações. Este pode ser um verdadeiro momento de “singularidade” — sinalizando que uma nova classe de ativos (o direito de precificar “crenças” e o “futuro”) está sendo aceita pelo sistema financeiro tradicional.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Sygnum Bank faz parceria com Debifi para lançar plataforma de empréstimos de Bitcoin com multisig

A Fundação Uniswap concedeu até 9 milhões de dólares em financiamento para a Brevis, visando a construção de um programa de Rebate de Roteamento sem confiança.

A Uniswap Foundation concedeu um subsídio à Brevis para desenvolver e implementar o “Programa de Rebate de Roteamento Sem Confiança”, oferecendo até 9 milhões de dólares em reembolsos de taxas de Gas para roteadores que integrem pools Hook do v4. O sistema utilizará o ZK Data Coprocessor da Brevis e o Pico zkVM para calcular e verificar de maneira sem confiança todos os valores de rebate, sem depender de bancos de dados centralizados ou cálculos ocultos. Essa iniciativa visa fornecer incentivos econômicos aos agregadores, encorajando-os a priorizar a integração do Hook e, assim, acelerar a adoção do v4.