Hyperliquid 市佔率跌至 8%,它的“護城河”還在嗎?

Perp DEX 市場風雲突變:Hyperliquid 市佔率驟降,但基本面與生態擴張仍是其底氣

引言

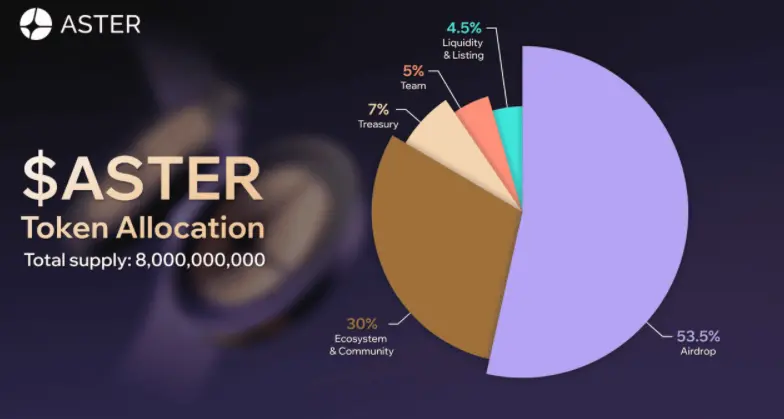

過去幾週,永續合約 DEX 市場風雲突變。曾長期穩居第一的 Hyperliquid,市場份額從 45% 一度跌至 8%;與此同時,Aster、Lighter、edgeX 等新晉平台交易量暴漲,其中 Aster 的一週成交額甚至突破 3000 億美元。外界開始質疑:這家曾被視為「鏈上衍生品終局形態」的 DeFi 平台,是否正在失去競爭優勢?但如果只看交易量變化,恐怕低估了 Hyperliquid 的真正底氣。

一、市佔率驟降背後,Hyperliquid仍是盈利最強的 Perp DEX

雖然 Hyperliquid 的市佔率短期下滑,但其仍然是當前最具盈利能力的永續合約 DEX。

從收入角度看,Hyperliquid 的年化營收穩定且增長明顯。與多數僅靠激勵維持交易量的同類項目不同,它真正構建出了具可持續商業模式的 DEX。

目前,Hyperliquid 的市值與收入比(P/S 倍數)約為 12.6 倍,在高速增長的 DeFi 賽道中仍屬合理區間。需要注意的是,流通 HYPE 僅占總量約 27%,完全稀釋估值(FDV)更高,但也反映了其市場信心。

更關鍵的是,整個 Perp DEX 市場正處於結構性上升周期。自 2022 年以來,去中心化永續合約交易量在整體衍生品市場的佔比已從 不到 2% 提升至 超 20%,三年增長近十倍。

無論是作為推動者還是受益者,Hyperliquid 都是這場趨勢的中心參與者。

二、Aster 的爆發與市場"虛火" ------Hyperliquid 的穩與不穩

市場近期的震盪,源於與 Binance 有關聯的 Perp DEX------Aster。僅一週內,Aster 的交易量從 110 億美元 激增至 2700 億美元,占據超過一半市場份額。如此爆發式增長,幾乎難以用自然交易行為解釋。除非未來數據得到驗證,否則更可能是激勵驅動下的"短期虛火"。

Aster 並非孤例。包括 Lighter、edgeX 在內的多個平台也在短時間內實現交易量翻倍,但核心邏輯一致:通過未來空投預期吸引高頻交易 → 希望部分用戶能留下來。

問題是,交易量的短期暴增並不代表產品競爭力。能否真正留住用戶,還要看 交易黏性與未平倉量(Open Interest)。在這兩個核心指標上,Hyperliquid 仍然穩居第一------Open Interest 市佔率高達 62%,且在過去一年持續增長。

這意味著用戶並非被動留存,而是出於產品體驗與信任的主動選擇。這種長期的留存,不靠補貼,而靠產品。

三、從 Perp DEX 到 DeFi 生態,Hyperliquid 的增長引擎

Hyperliquid 並非只押注永續合約業務。

它正在通過 Layer 1 + 穩定幣 + 開放協議體系 構建第二增長曲線,以降低單一業務風險,並增強 HYPE 代幣的內生需求。

(1)HyperEVM:

目前 Hyperliquid 的 Layer 1 網絡已部署 超 100 個協議,TVL 超過 20 億美元,每日應用收入達 300 萬美元以上。

生態內既包括原生項目(如 Kinetiq、HyperLend),也吸引了 Pendle、Morpho、Phantom 等多鏈頭部協議。

這使其成為極少數"既有成功應用,又有通用公鏈能力"的 DeFi 平台。

(2)USDH 穩定幣:

由 Native Markets 發行、儲備托管於 BlackRock 與 Superstate。

目前流通市值約 2500 萬美元,並成為 Hyperliquid 現貨市場的計價基礎資產。

穩定幣本身即是加密領域最穩定的盈利模型之一,其收益反哺生態流動性,為 HYPE 創造額外價值支撐。

(3)HIP-3 提案:

即將上線的提案將允許開發者在 Hyperliquid 上創建自定義永續市場,但需抵押 50 萬枚 HYPE。

這一機制不僅能擴大交易資產範圍,也為 HYPE 增加新的消耗場景,讓 Hyperliquid 成為一個"衍生品基礎設施層"。

四、風險與拐點------Hyperliquid 需要證明的三件事

儘管 Hyperliquid 基本面穩健,但投資邏輯的成立仍取決於三項關鍵假設:

- 交易量與市佔率保持增長。

若總交易量下降且市佔率被進一步壓縮,意味著競爭者正在分食市場而非共同擴張。

- Open Interest 持續領先。

一旦未平倉量顯著下滑,或競爭對手逼近,將預示產品黏性下降。

- USDH 獲得穩健流動性。

若 USDH 長期脫鉤或 12 個月內未形成有效生態,Hyperliquid 的多元擴張將受阻,進而影響 HYPE 的價值支撐。

這些變數,決定了 Hyperliquid 能否從"高利潤 DEX"升級為"自循環金融生態"。

結語

從市佔率暴跌到生態擴張,Hyperliquid 正處在一個被"誤讀"的階段。短期看,它確實面臨激勵驅動型競爭的壓力;但長期看,它擁有行業最扎實的收入模型、最強的用戶黏性,以及正在成型的第二增長曲線。真正決定勝負的,不是交易量的一時高低,而是能否構建出 自帶現金流、具備網絡效應的去中心化金融體系。對於 Hyperliquid 來說,這場"防守戰"可能正是下一輪擴張的起點。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Arthur Hayes 與 Tom Lee 談 DATs、穩定幣與預測市場的未來

亞太地區加密貨幣採用現況:印度遙遙領先,日本成長最強勁

MetaMask 即將啟動積分計劃,當下可以做些什麼?

MetaMask 特別提到了同源項目 Linea 以及自身穩定幣產品 mUSD,且已明確提到了會給予 Linea 鏈額外的積分加成。