2026年,加密產業會好嗎?

原文標題:《2026 年,加密行業會好嗎?》

原文作者:Viee 小唯,Biteye

2025 年最後幾個月,熊市的氣氛開始蔓延。

比特幣從 12 萬美元的高點滑落,ETF 流入一度中斷,各類幣種走勢分化,曾經引爆情緒的 Meme 幣也開始無人問津。和 2021 年末相比,這次沒有突如其來的監管打擊,且除了 1011 大暴跌,似乎也沒有嚴重的流動性危機,卻依然讓人覺得哪裡不對勁。

如果說,2025 年的加密世界,是一場關於真假價值的重新校準,那麼 2026 年加密會好嗎?

這篇文章嘗試尋找答案,或許我們需要接受一個事實,加密行業可能正在進入一個不再靠單邊上漲、也不再靠「賭場敘事」驅動的時代。

一、宏觀風向回暖,比特幣仍站在風口

過去一年,比特幣的價格表現和市場定位,都發生了明顯變化。

在衝上了 12 萬美元的歷史新高後,行情開始回落,震盪變大,市場情緒也逐漸降溫。不同於過去由散戶推動的行情,這一輪上漲的主力,是 ETF 背後的機構資金。從持倉成本來看,CryptoQuant 的分析師 Axel Adler Jr. 在上個月指出美國 ETF 平均持倉成本為 79000 美元,很多人也把這當作價格的支撐區間之一。因此,比特幣現在的走勢,越來越像一種高波動的機構資產,一方面有類似黃金的抗通脹定位,另一方面又跟科技股一樣,會受到宏觀情緒和風險偏好的影響,表現出β屬性。

從更宏觀的背景看,2025 年是全球風險資產情緒回暖的一年。AI 是最大主線,美股不斷創新高,美聯儲在 12 月宣布三次降息,市場重新進入了流動性預期轉暖的階段。FOMC 年底的經濟預測顯示,2026 年美國的 GDP 增速預期也從 1.8% 上調到 2.2%–2.5%。大家普遍預期明年會繼續寬鬆,這對比特幣這類資產來說,也許是利好。

但市場也不是沒有風險。如果 2026 年經濟突然轉弱,或者通脹意外反彈,那風險資產依然可能面對大幅調整。

二、監管轉折:美國、香港政策動向

2025 年另一個重要變化,是監管的正式框架化。

在美國,兩項關鍵法案落地。第一項是穩定幣法案(GENIUS Act),明確了穩定幣的定義、儲備金要求、發行資質門檻,為主流穩定幣發行方提供了合規路徑。該法案已於 2025 年 7 月由總統簽署成為法律,在簽署後 18 個月或監管機構發布最終規則後的 120 天生效。第二項是加密資產市場結構法案(CLARITY Act),它系統性劃分了「證券型代幣」(由 SEC 監管)與「商品型代幣」(由 CFTC 監管)之間的界限,並提出分級監管。該法案將於 1 月提交參議院審議,之後可能還需要總統簽署,生效日期待定。與此同時,SEC 也加速通過更多加密 ETF,為機構產品打開通道。

而在中國香港,監管步伐同樣提速。2025 年金管局推出穩定幣發行人監管制度,明確要求所有港系穩定幣發行必須持牌。這意味著未來在香港發行如美元、人民幣穩定幣需滿足一定的資本和合規要求。此外,HashKey 已在港交所掛牌上市,成為首個以加密交易為核心業務在港 IPO 的合規平台,具有里程碑意義。

整體來看,美國與中國香港的監管趨勢都是,既抑制非法炒作,又打開合法業務通道,推動行業向機構化、合規化方向演進。

三、穩定幣、預測市場、鏈上美股三大主線

過去幾年裡,加密行業最穩定的一條增長曲線,其實是穩定幣。

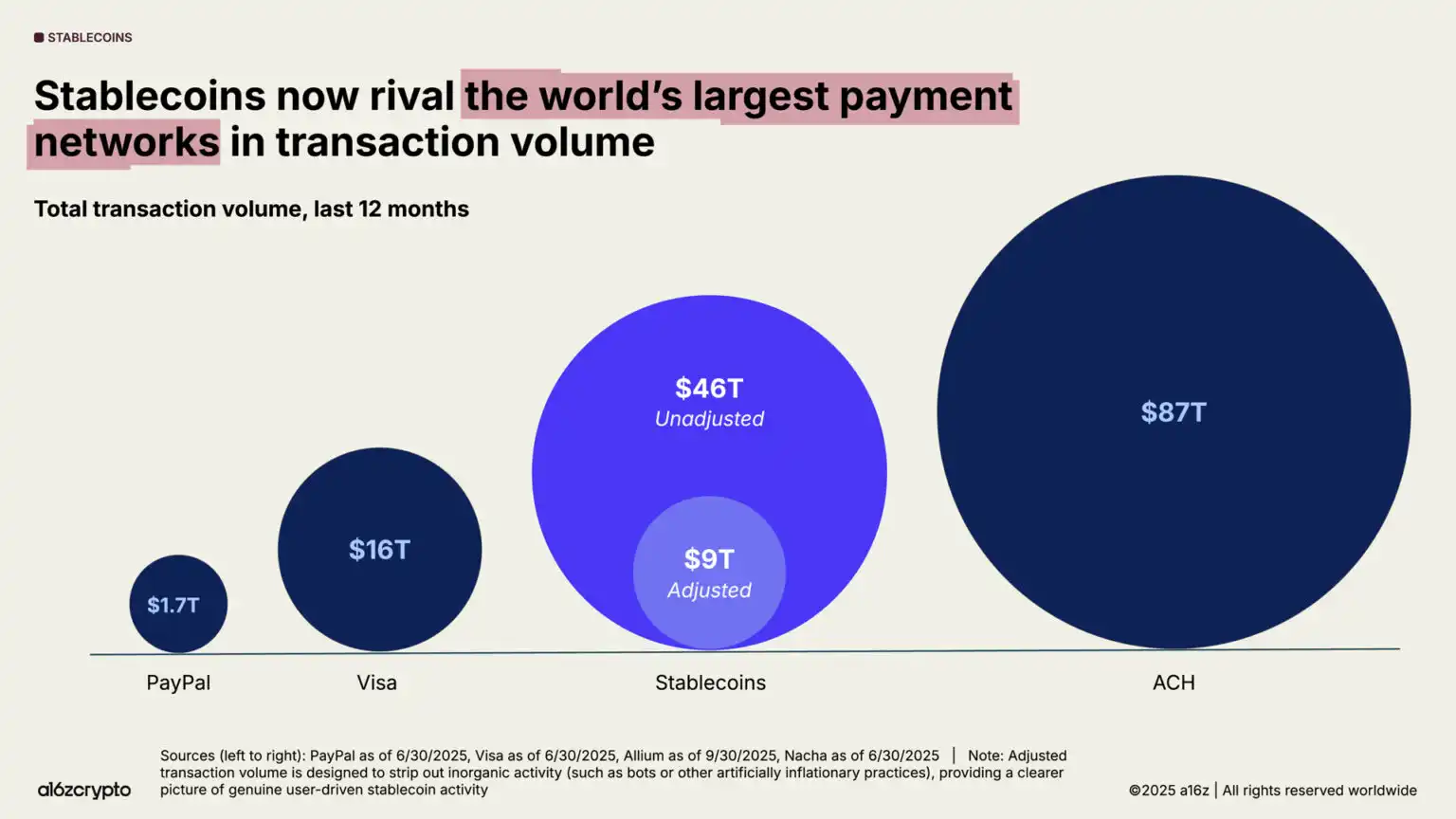

至 2025 年,全球穩定幣發行量已超過 3000 億美元,其中 USDT 和 USDC 兩大幣種合計佔比超過 80%,穩定幣正在變成全球支付網絡的一部分,不論是 USDT 還是 USDC,這些穩定幣的使用場景已經滲透到日常商戶、跨境結算當中。

2026 年,穩定幣很可能會比以往更接近現實世界,像 Visa、Stripe、PayPal 這些傳統巨頭,已經在用穩定幣做結算。比如 Stripe 已經支持商家用穩定幣訂閱,已經有落地的真實服務。

圖片來源:a16z

此外,隨著監管清晰,國債型穩定幣(背書高質量資產)與區域穩定幣有望出現,如日本、歐盟推行的數字貨幣橋樑項目。

另一個值得關注的,是預測市場。

原本,預測市場這種產品大多數人覺得太小眾,或者不合規。但現在,它開始在美國大選、體育比賽、經濟數據等主題下,慢慢變成了一種「鏈上下注+定價工具」的結合體。

比如 Kalshi,它拿到了美國 CFTC 的正式期貨牌照,可以合法上線與宏觀經濟數據相關的預測交易,目前估值已攀升至 110 億美元。而 Polymarket 靠著美國大選、娛樂賽事等話題,也成為大量用戶下注和看輿情的場所。

2026 年預測市場可能會走出純粹投機的圈子,比如用戶不只是賭輸贏,而是在用錢投票,表達自己對某個結果發生概率的判斷。這種集體智慧的定價方式,有可能被媒體、研究機構甚至交易策略參考使用。此外,AI 也會打開預測市場的新可能性,讓預測市場不再只靠人來下注,而是可以自動分析數據、自己下單、甚至生成新盤口。這會讓預測市場反應更快、更聰明,逐漸變成一種用來判斷風險和趨勢的工具,而不只是賭輸贏的地方。

最後一個不可忽視的,是鏈上美股的發展。

簡單來說,加密行業現在不僅在交易加密資產,也開始把現實世界的資產搬上鏈。比如 Securitize 公司計劃在 2026 首個完全合規的鏈上股票交易平台,用戶在鏈上購買的代幣,背後對應的是真實的公司股票,可以享有投票權和分紅。

四、邊緣敘事登場:2026 年可能起飛的新方向

與此同時,有一批看起來比較邊緣的方向也可以關注,以下內容參考自文章《a16z:加密行業的 17 個結構性變化》。

圖片來源:a16z

1. AI 代理的身份問題

隨著 AI 智能體開始參與交易、瀏覽、下單甚至與智能合約互動,一個關鍵問題被擺上檯面,也就是這些非人類身份,如何證明「自己是誰」?

a16z 提出的「Know Your Agent」(KYA)概念,正是為了解決這一問題。在鏈上,任何代理要發起交易,必須有清晰的權限和歸屬,將需要加密簽名的憑證來交易。在 2026 年,這可能成為鏈上 AI 大規模部署的前置門檻。

2. x402 類協議和微支付

a16z 預測,在 AI Agents 廣泛交易數據、調用算力、讀取接口的過程中,我們將進入一個「自動結算 + 編程支付」的時代。

不再需要手動支付,AI Agents 之間可以識別需求,並自動實現支付,這正是 x402 這樣的協議正在解決的現實問題。2026 年,它們的存在感將越來越強。

3. 隱私鏈會受到更多關注

a16z 指出一個關鍵趨勢:相比性能競爭趨同,隱私將成為未來公鏈的核心護城河。過去人們擔心隱私鏈不利於監管,缺乏透明性。但現在問題反過來了,業務數據太敏感了,不加隱私保護,合規機構根本不敢上鏈。也正因如此,那些默認就帶隱私保護的鏈,開始變得有吸引力。用戶一旦用上這些鏈,數據就不會輕易洩露,遷移成本也更高,自然形成了新的用戶黏性,這其實就是一種網絡效應。

4. 質押媒體(Staked Media)

AI 大量生成內容的時代,判斷一個說法是否靠譜,不能只看誰說的,還要看他說這話有沒有成本。因此,a16z 提出一種新媒體模型,內容創作者不只是發言,更通過鎖倉、預測市場、NFT 憑證等方式,將立場「質押」出來。

比如說,你發一個看漲 ETH 的觀點,也同步鎖定你自己持有的 ETH 作為擔保;你做一個選舉預測,也讓自己下注在鏈上。這些公開的利益綁定,將讓內容不再是嘴皮子說說。這種玩法如果能跑通,未來可能成為鏈上媒體的新常態。

當然,a16z 報告所提出的遠不止這幾個方向。本文重點選取了其中 4 個我們認為更具代表性的趨勢進行展開,而其他方向同樣值得關注,例如:穩定幣出入金升級、RWA 加密原生化、穩定幣帶動銀行帳本系統升級、財富管理多元化、AI 研究助理興起、AI 代理實時內容分潤機制、去中心化抗量子通信、「隱私即服務」成為基礎設施、DeFi 安全範式轉變、預測市場智能化、可驗證雲計算、看重產品市場契合度(PMF)、加密法案將釋放區塊鏈更多潛力。

感興趣的讀者,可以參考 a16z 原文報告進一步深入了解。

五、加密行業正在走出內循環

加密行業早期的增長,大多建立在一個自嗨系統中,發幣、返傭、空投都在試圖吸引更多圈內人繼續留下,但這種封閉循環正逐漸被現實打破。

從 Polymarket 到 USDT,再到 USDC 的跨境應用,我們看到越來越多並不是 Web3 用戶的人在使用區塊鏈工具。拉各斯街頭的小商販也未必懂錢包結構,但他們知道用 USDT 比銀行打款快得多,而在高通脹國家,儲戶湧入 USDC,只是為了避險而非投機。最直觀的變化之一,出現在發展中國家的支付場景中,比如菲律賓的交易平台 Coins.ph 與 Circle 合作,開通低成本 USDC 匯款通道。

這背後的趨勢,說明加密技術正在嵌入跨境支付、匯款通道等真實場景。加密真正的未來,也許應該在於如何用技術解決真實問題,讓更多普通人不自覺地用上區塊鏈。

六、KOL 視角下的加密行業

最近一次關於「在加密行業耗費多年是否值得」的討論,本質上而是一次行業的集體復盤。

Castle Island Ventures 合夥人 Nic Carter 延續了「關於是否在加密浪費 8 年」的反思,坦言真正取得顯著 PMF(產品市場契合度)的,至今仍只有比特幣、穩定幣、DEX、預測市場。他選擇保持務實的理想主義,接受泡沫與狂熱是路徑的一部分,而不是全部。

Dragonfly 合夥人 Haseeb 的話更直白,指出問題不在於賭場存在,而在於如果只盯著賭場的光鮮,就會錯過行業真正的變革,他認為加密貨幣是金融的更好載體,它將永遠改變貨幣的本質希望行業保持耐性:「工業革命也花了 50 年才改變生產率,我們才 15 年。」

XHunt & Biteye 創始人 DeFiTeddy2020 的總結也極其真實,在他看來,加密行業能快速暴露金融本質,會面對項目歸零,價格與基本面脫鉤,甚至是內幕、操縱、收割。它不是理想主義的溫床,而是一個用真金白銀不斷教育參與者的市場,非常磨練心智。

在行業未來發展方向上,KOL 幣圈女菩薩 xincctnnq 提供了一個長期主義視角,加密真正嘗試解決的,是貨幣體系、合約執行、數字產權、資本市場效率與金融普惠這些長期問題。哪怕結果遙遠、過程粗糙,但是值得被不斷嘗試。

此外,交易員&分析師 CryptoPainter 則給出了更偏市場結構的解釋,加密市場重複它一貫的運行機制,「價值投資」-「信念投資」-「情緒投機」-「徹底失望」,然後重新開始。這種循環在 2018、2022 都出現過,也註定還會再來。賭徒和賭場並非異常,而是消耗泡沫、完成市場自我調節的一部分。

Figment Capital 成員 DougieDeLuca 的立場,則像是一道階段性總結,他直言「Crypto is dead」並不是說價格歸零、區塊停止運作,而是說「Crypto 作為一個封閉行業形態正在消亡」,真正的成功應該是讓 Crypto 技術融進普通人的日常。

從更偏機構視角看,KOL&研究員藍狐 lanhubiji 提到當老用戶開始撤離時,傳統金融背景的新人在入場。在他們的認知裡,加密是一個已經進入標準化、互操作、規模化路徑的長期趨勢。三年後,一個全新的鏈上金融時代,鏈上華爾街時代會逐步展示出來。

而 LD Capital 創始人易理華 Jackyi_ld 的判斷則更貼近當下週期層面,他指出近期加密的低迷更多是流動性與宏觀事件的階段性共振,目前利空逐漸消化,隨著降息預期和加密政策雙重利好,持續看好後續行情。

在更宏觀的監管與行業結構層面,Hashkey 集團董事長肖風的判斷尤為系統,他提出了未來的三大趨勢:

第一,全球加密監管趨勢正從「自願接受」轉為「強制納管」,各國政府逐步清除離岸灰色地帶,加密交易走向牌照化。以中國香港為例,2023 年 6 月起,所有無牌交易平台需退出市場。

第二,加密不再只是 BTC、ETH 這類原生資產,更多傳統金融資產正通過代幣化形式遷入鏈上,形成監管合規的新型證券化市場。

第三,從「鏈下」走向「鏈上」,他判斷 2026 年下半年或許就是「鏈上華爾街」雛形落地的關鍵節點。

七、結語

2026 年,加密會好嗎?

如果期待的是「幣價一飛沖天」,那答案可能是不一定。

但如果是問這個行業是否正在走向更真實、更有用的方向,那答案也許是肯定的。

從加密 ETF 到穩定幣支付,從鏈上國債到預測市場,從鏈上 Agent 到去中心化 AI,這些都說明一件事:

加密行業可能開始往更現實世界的方向落地,並且也許會越來越像一個和現實世界金融體系並行的孿生金融體系,和股市、宏觀流動性、政策預期乃至 AI 週期一起共振。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Bitcoin Cash以驚人的價格飆升引發熱烈關注

Jump Trading因涉Terra崩盤被起訴索賠40億美元

Ethereum開發者將Glamsterdam升級後的升級命名為「Hegota」,2026年路線圖逐漸成形

比特幣加密並未因量子電腦而面臨風險,原因很簡單:它實際上並不存在