Być może już w przyszłym tygodniu słowo „RMP” zdominuje cały rynek i zostanie uznane za „nową generację QE”.

Fed zakończył zacieśnianie bilansu, co oznacza koniec ery „quantitative tightening”; oczekiwany przez rynek RMP (Reserve Management Purchases) może zapoczątkować nową rundę ekspansji bilansu, potencjalnie zwiększając płynność o 2 miliardy dolarów miesięcznie.

Fed zakończył redukcję bilansu – era „quantitative tightening” (QT) dobiegła końca, a szeroko obserwowany przez rynek program RMP (Reserve Management Purchases) może zapoczątkować nową rundę ekspansji bilansu, potencjalnie zwiększając płynność o 2 miliardy dolarów miesięcznie.

Autor: Zhang Yaqi

Źródło: Wallstreetcn

Era „quantitative tightening” (QT) na bilansie Fedu dobiegła końca, a nowa faza, mająca na celu ponowną ekspansję bilansu, może wkrótce się rozpocząć. Rynek z niecierpliwością oczekuje nowego skrótu – RMP (Reserve Management Purchases). Choć urzędnicy Fed podkreślają, że różni się on zasadniczo od quantitative easing (QE), nie wydaje się to przeszkadzać inwestorom w postrzeganiu go jako „nowej generacji QE”.

Wraz z oficjalnym zakończeniem przez Fed redukcji bilansu w tym tygodniu, uwaga Wall Street szybko zwróciła się ku kolejnym krokom. Wobec utrzymujących się zawirowań na amerykańskim rynku pieniężnym, zwłaszcza niepokojących wahań stóp procentowych na rynku repo o wartości 12 bilionów dolarów, analitycy powszechnie uważają, że Fed może już na przyszłotygodniowym posiedzeniu ogłosić uruchomienie programu „Reserve Management Purchases” (RMP), mającego na celu zwiększenie płynności systemowej.

Zgodnie z prognozami analityków Evercore ISI, Marco Casiraghi i Krishny Guha, Fed może ogłosić, że od stycznia przyszłego roku będzie co miesiąc kupować krótkoterminowe obligacje skarbowe (T-bills) o wartości 3,5 miliarda dolarów. Biorąc pod uwagę, że co miesiąc wygasa około 1,5 miliarda dolarów w mortgage-backed securities (MBS), bilans Fedu będzie rósł netto o około 2 miliardy dolarów miesięcznie.

Ta potencjalna zmiana polityki oznacza, że strategia zarządzania płynnością Fedu przechodzi z „odsysania” na „wpompowywanie” środków, aby zapewnić systemowi finansowemu wystarczające rezerwy do sprawnego funkcjonowania. Dla inwestorów moment ogłoszenia RMP, jego skala i szczegóły operacyjne będą kluczowymi wskazówkami do oceny przyszłego środowiska płynnościowego i kierunku stóp procentowych.

Koniec „redukcji bilansu” – dlaczego potrzebna jest nowa ekspansja?

Od szczytu bilansu na poziomie blisko 9 bilionów dolarów w 2022 roku, polityka QT Fedu zmniejszyła jego rozmiar o około 2,4 biliona dolarów, skutecznie odsysając płynność z systemu finansowego. Jednak nawet po zakończeniu QT oznaki napięć finansowych pozostają wyraźne.

Najbardziej wyraźnym sygnałem jest rynek repo. Jako centrum krótkoterminowego finansowania systemu finansowego, referencyjne stopy overnight na rynku repo, takie jak Secured Overnight Financing Rate (SOFR) i Tri-Party General Collateral Rate (TGCR), w ostatnich miesiącach wielokrotnie i gwałtownie przekraczały górny limit korytarza stóp Fedu.

Oznacza to, że poziom rezerw w systemie bankowym przesuwa się z „obfitego” do „wystarczającego”, a nawet grozi przejściem w stan „niedoboru”. Ze względu na systemowe znaczenie rynku repo, taka sytuacja jest uznawana za nie do zaakceptowania przez Fed w dłuższym terminie, ponieważ może osłabić skuteczność transmisji polityki pieniężnej.

RMP vs QE: operacja techniczna czy zmiana polityki?

Wraz z pojawieniem się terminu RMP w debacie publicznej, rynek nieuchronnie porównuje go do QE. Choć oba programy polegają na zakupie aktywów przez Fed, różnią się one znacząco pod względem celu, narzędzi i skutków.

Po pierwsze, głównym celem QE jest obniżenie długoterminowych stóp procentowych poprzez zakup długoterminowych obligacji skarbowych i MBS, aby pobudzić wzrost gospodarczy. Natomiast RMP ma charakter bardziej techniczny – zapewnienie wystarczającej płynności w „rurociągu” systemu finansowego, aby zapobiec niespodziankom. Dlatego RMP skoncentruje się na zakupie krótkoterminowych obligacji skarbowych (T-bills), a jego wpływ na ogólny poziom stóp rynkowych powinien być bardziej neutralny.

Prezes New York Fed, John Williams, miesiąc temu podkreślił:

„Tego typu zakupy w ramach zarządzania rezerwami będą naturalnym kolejnym etapem realizacji strategii FOMC dotyczącej utrzymywania wystarczających rezerw i w żadnym wypadku nie oznaczają zmiany podstawowego nastawienia polityki pieniężnej.”

Mimo jasnych intencji oficjalnych, dla rynku przyzwyczajonego do logiki QE każda forma ekspansji bilansu może być odczytywana jako sygnał gołębi.

Oczekiwania Wall Street: kiedy start i jaka skala?

Jeśli chodzi o termin i skalę uruchomienia RMP, banki inwestycyjne z Wall Street przedstawiły już konkretne prognozy, choć różnią się one w szczegółach.

Evercore ISI przewiduje, że Fed ogłosi program na przyszłotygodniowym posiedzeniu i od stycznia przyszłego roku będzie co miesiąc kupować krótkoterminowe obligacje skarbowe o wartości 3,5 miliarda dolarów. Bank uważa również, że Fed może potrzebować jednorazowo w pierwszym kwartale dokupić dodatkowo 10–15 miliardów dolarów krótkoterminowych obligacji, aby szybko uzupełnić rezerwy.

Strateg Mark Cabana z Bank of America również uważa, że RMP może wystartować 1 stycznia i podkreśla, że skala zakupów będzie kluczowym sygnałem. Zaznacza, że miesięczne zakupy przekraczające 4 miliardy dolarów będą pozytywne dla spreadów rynkowych; jeśli będą niższe niż 3 miliardy dolarów, mogą być odebrane negatywnie.

Goldman Sachs prognozuje podobną do Evercore ISI skalę netto wzrostu, szacując miesięczne zakupy netto na około 2 miliardy dolarów.

Pogląd JPMorgan jest nieco inny – analityczki Phoebe White i Molly Herckis w swojej prognozie na 2026 rok przewidują, że RMP ruszy w styczniu 2026 roku, a jego skala będzie mniejsza, około 800 milionów dolarów miesięcznie.

Poza uruchomieniem RMP, Fed ma do dyspozycji także inne narzędzia. Stała linia repo (SRF) została stworzona jako narzędzie awaryjne na takie sytuacje, ale z powodu „stygmatyzacji” jej skuteczność w łagodzeniu ostatnich wzrostów stóp była ograniczona.

Zgodnie z analizą JPMorgan, Fed może rozważyć dostosowanie SRF, na przykład przejście na ciągłe kwotowanie zamiast dwóch aukcji dziennie lub obniżenie stopy procentowej, aby zachęcić więcej instytucji do korzystania z tego narzędzia. Jednak ostateczne rozwiązanie może nadal wymagać ekspansji bilansu.

W krótkim terminie, biorąc pod uwagę uporczywe wahania na rynku repo, niektórzy analitycy wskazują, że aby uniknąć poważnych napięć płynnościowych pod koniec roku, Fed może nawet przed oficjalnym ogłoszeniem RMP podjąć pewne „tymczasowe operacje otwartego rynku” w celu wygładzenia sytuacji. Tak czy inaczej, przyszłotygodniowe posiedzenie Fed bez wątpienia dostarczy kluczowych wskazówek, jak rynek pożegna się z QT i przywita RMP.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Citadel prosi SEC o regulację protokołów DeFi jako giełd, wywołując sprzeciw

Citadel Securities poinformowało SEC w liście, że agencja nie powinna zwalniać protokołów DeFi z regulacji jako „giełda” oraz „broker-dealer”. Citadel wyjaśniło, że szerokie wyjątki podważyłyby uczciwy dostęp, nadzór rynkowy i inne środki ochrony inwestorów. CEO Blockchain Association, Summer Mersinger, sprzeciwiła się stanowisku Citadel, określając ich podejście jako „zbyt szerokie i niewykonalne”.

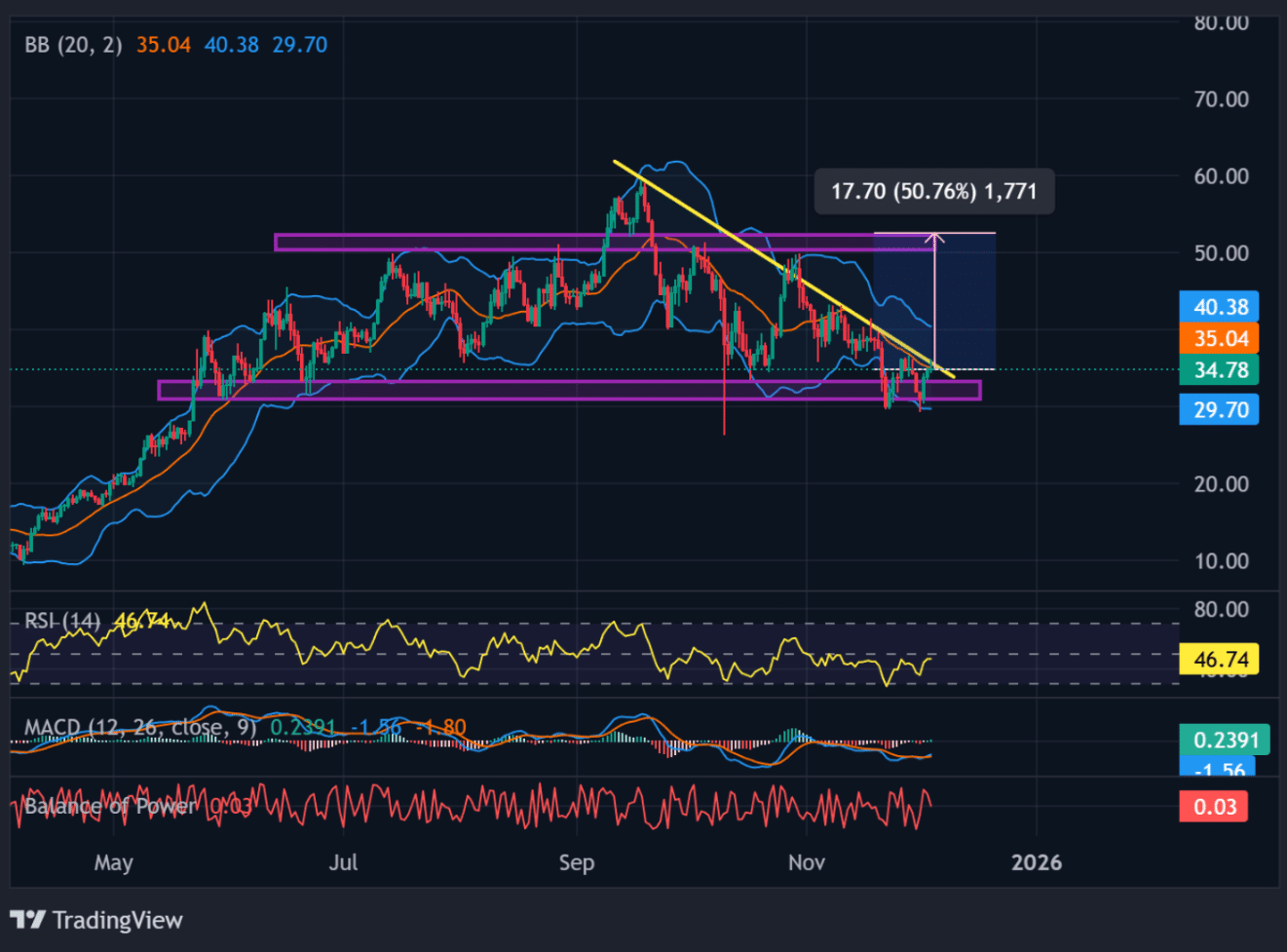

Przepływy ETF Chainlink zderzają się z barierą 17 dolarów po wybiciu z kanału

Zarządzający aktywami wycofuje 15 000 HYPE: czy wybicie z linii trendu wywoła 50% rajd?

Firma zarządzająca aktywami DACM wycofała 15 000 tokenów Hyperliquid (HYPE) w dniu 4 grudnia, gdy niestandardowe rynki HIP-3 osiągnęły wolumen 5 miliardów dolarów.