IOTX упал на 309,49% за 24 часа на фоне резкой коррекции

- IOTX упал на 309,49% 29 августа 2025 года до $0,02901 на фоне падения с начала года на 2651,89%. - Распродажа отражает усиление медвежьих настроений: RSI находится в зоне перепроданности, а 200-дневная скользящая средняя выступает в роли сопротивления. - В настоящее время тестируется стратегия торговли на возврат к средней, чтобы оценить, создают ли резкие распродажи надежные точки входа для IOTX. - Ограниченная ликвидность и сжатые полосы Боллинджера указывают на вероятное продолжение волатильности и консолидацию в боковом диапазоне.

IOTX обрушился на 309,49% за один день 29 августа 2025 года, остановившись на отметке $0,02901. Это резкое падение последовало за более широким снижением на 70,47% за семь дней и обвалом на 252,51% за месяц. С начала года токен потерял 2651,89%, что указывает на выраженный медвежий тренд, который ускорился в последние недели. Коррекция отражает массовую распродажу на рынке на фоне усиления медвежьих настроений и снижения доверия инвесторов к краткосрочным перспективам токена.

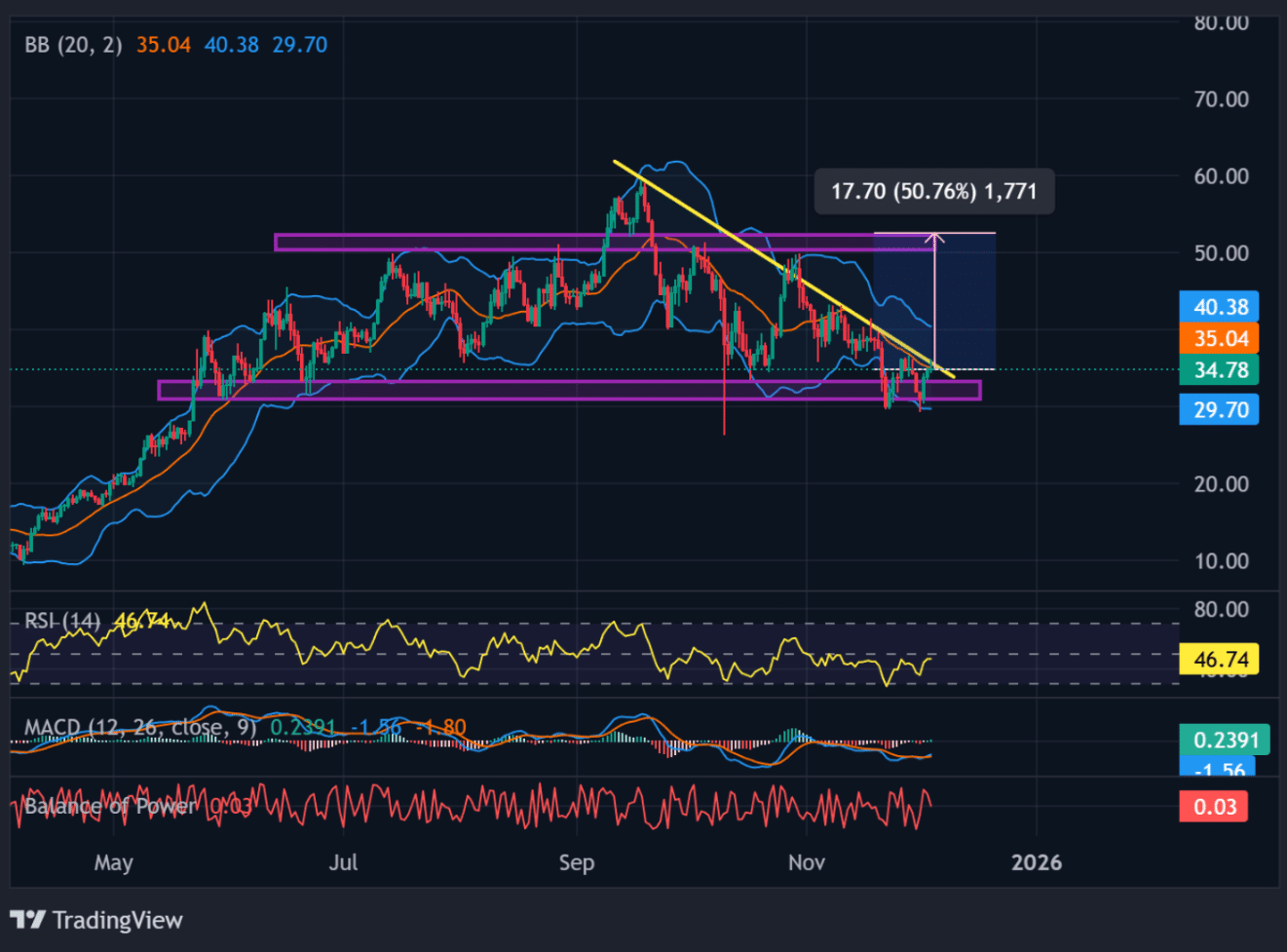

Последняя распродажа привлекла внимание как розничных, так и институциональных наблюдателей, многие из которых анализируют технические индикаторы для определения потенциальных уровней поддержки и сигналов разворота. 200-дневная скользящая средняя выступала в роли сопротивления, в то время как индекс относительной силы (RSI) большую часть последних двух недель находился в зоне перепроданности. Трейдеры внимательно следят за возможным отскоком, однако глубина коррекции делает краткосрочную стабилизацию маловероятной. Аналитики отмечают, что текущая ценовая динамика не соответствует предыдущим бычьим трендам и больше указывает на глубокие структурные изменения в настроениях инвесторов.

Технические трейдеры сосредоточены на ключевых уровнях, включая поддержку на $0,03, которая исторически удерживалась во время предыдущих спадов. Однако при более жестких условиях ликвидности и низких объемах торгов любая попытка отскока может оказаться недостаточно сильной для разворота общего нисходящего тренда. Гистограмма MACD демонстрирует продолжительную медвежью дивергенцию, а полосы Боллинджера остаются сжатыми, что указывает на возможное продолжение низкой волатильности и боковой консолидации.

Гипотеза обратного тестирования

Предлагается торговая стратегия для анализа потенциальных реакций на недавнюю волатильность IOTX. Гипотеза основана на подходе возврата к среднему, который активируется резкими падениями цены. Стратегия определяется следующими параметрами:

- Определение события: День «минус 10%» определяется как день, когда дневное закрытие IOTX падает как минимум на 10% по сравнению с предыдущим днем.

- Правило входа: Длинная позиция открывается на открытии следующего дня после квалифицирующего дня «минус 10%».

- Варианты правила выхода:

a) Закрыть позицию через 5 календарных дней.

b) Закрыть позицию, когда цена отскочит на 10% от цены входа, либо через 30 дней — в зависимости от того, что произойдет раньше. - Необязательные параметры управления рисками:

Трейдеры могут добавить параметры стоп-лосса и тейк-профита или указать максимальный срок удержания позиции сверх правил выхода. - Период обратного тестирования: Тест охватит период с 1 января 2022 года по 29 августа 2025 года.

Стратегия направлена на определение того, может ли структурированный ответ на резкие распродажи приносить положительную доходность в условиях волатильности IOTX. Если гипотеза подтвердится, этот подход может дать представление о том, предоставляли ли исторические коррекции надежные точки входа в этот токен.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Citadel призывает SEC регулировать DeFi-протоколы как биржи, вызвав волну критики

Citadel Securities в письме к SEC заявила, что агентство не должно освобождать DeFi-протоколы от регулирования в качестве «биржи» и «брокер-дилера». Citadel объяснила, что широкие исключения подорвут справед�ливый доступ, рыночный надзор и другие меры по защите инвесторов. Генеральный директор Blockchain Association Summer Mersinger выступила против письма Citadel, назвав их подход «чрезмерно широким и неработающим».

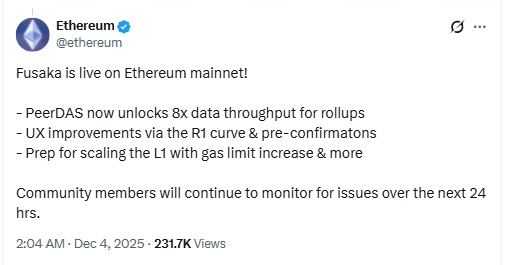

Обновление Fusaka для Ethereum нацелено на «мгновенный» пользовательский опыт и снижение комиссий в Layer 2

Потоки Chainlink ETF сталкиваются с уровнем сопротивления в 17 долларов после прорыва канала

Управляющий активами выводит 15 000 HYPE: приведет ли прорыв трендовой линии к росту на 50%?

Управляющая активами компания DACM вывела 15 000 токенов Hyperliquid (HYPE) 4 декабря после того, как объем пользовательских рынков HIP-3 достиг 5 миллиардов долларов.