アルファベットのフ�リーキャッシュフローが市場の懸念にもかかわらず堅調に推移する可能性がある理由 - GOOGLへの投資戦略

Alphabetの設備投資急増:投資家への意味

2月4日、Alphabet Inc.(GOOGL)は2026年までに設備投資をほぼ倍増させる計画を明らかにし、その発表を受けて株価が下落しました。それにもかかわらず、同社の強固なフリーキャッシュフロー(FCF)は健全に維持される見込みであり、バリュー投資家やキャッシュセキュア型ショートプット戦略に関心のある投資家にとって魅力的な機会を提供しています。

GOOGL株は$322.86で取引を終え、2月2日の決算発表前の高値$343.69から6%以上下落しました。それでも、2025年11月14日に記録した直近3か月の安値$276.14と比べて16.9%上昇しています。

Barchartによる関連インサイト

Alphabetの財務状況をより深く掘り下げると、同社のバリュエーションが見た目以上に高くなる理由が浮き彫りになります。本稿ではその理由を詳細に分析します。

AIへの大規模投資下でも揺るがないキャッシュフロー

Alphabetは人工知能への投資を大幅に強化しており、設備投資は前年比95%増加し、2024年第4四半期の$143億から2025年第4四半期には$279億にまで拡大しました。2025年通年では設備投資が74%増の$914億に達しています。

この大幅な増加にもかかわらず、Alphabetのフリーキャッシュフローは堅調で、1%弱増加し$732.7億となりました。この堅調さは、2025年の営業キャッシュフロー(OCF)が31.5%増加し、第4四半期単独でも34%増加したことによるものです。

これらの数値は、同社の決算プレゼンテーション11ページに詳述されています。

さらに重要なのは、AlphabetのOCFマージンが大きく改善したことです。この改善は、たとえ2026年に$1,750億~$1,850億の設備投資を行うという経営陣のガイダンスがあっても、フリーキャッシュフローが強固に維持される理由を理解する上で鍵となります。

これについてさらに詳しく見ていきましょう。

キャッシュフロー計算書(決算発表6ページ)によれば、2024年にAlphabetは$1,647億の営業キャッシュフローを生み出しており、これは2025年の予想売上高$4,028億の40.9%に相当します。

参照されている表が示す通り、このOCFマージンは2024年の35.8%を上回っています。つまり、AI関連の設備投資がほぼ倍増したにもかかわらず、売上高に対するキャッシュフローの割合は14.2%増加しています。

これは、今後設備投資がさらに増加しても、営業キャッシュフローのさらなる増加が見込めることを示唆しており、Alphabetの継続的な投資の価値を裏付けています。

将来のキャッシュフローの予測

アナリストの予測によると、Alphabetの売上高は来年16%成長し$4,672.2億に、2027年には33%成長し$5,362.7億に達する可能性があります。

今後12か月間の平均売上高は$5,017億程度と見込まれています。

もしOCFマージンが2025年同様に14.5%改善し46.8%となれば、数値は次のようになります:

- $5,017億 × 0.468 = $2,348億の営業キャッシュフロー

- 設備投資が$1,800億に増加したと仮定すると、フリーキャッシュフローは:$2,350億 - $1,800億 = $550億

- 2027年にはOCFマージン47%の場合:$5,362.7億 × 0.47 = $2,520億のOCF;$2,520億 - $1,800億の設備投資 = $720億のFCF

これらのFCF予測は2025年に達成した$732.7億よりやや低いものの、OCFマージンが今後も設備投資の増加とともに改善し続ければ、Alphabetのフリーキャッシュフローが堅調に維持されることを示しています。

例えば、OCFマージンが50%に達し、設備投資が$1,800億で据え置かれた場合:

- $5,360億 × 0.50 = $2,680億のOCF;$2,680億 - $1,800億 = $880億のFCF

最終的に、設備投資の増加によるフリーキャッシュフローの急激な減少への懸念は誇張されている可能性があります。

GOOGLへの投資戦略

GOOGLへの保守的な投資アプローチの一つは、アウト・オブ・ザ・マネー(OTM)プットオプションの売却です。この戦略は1月13日のBarchart記事(「Alphabet Stock Is Still Undervalued According to Analysts - 1 Month GOOGL Puts Yield 2.50%」)でも論じられました。

例えば、3月13日満期の1か月プットオプション(行使価格$305.00)は現在、ミッドポイントで$5.93のプレミアムとなっています。

この契約を売却してオープンすることで、投資家はブローカーに$30,500を預けることで即座に$593を受け取ることができます。

これは即時利回り1.944%($593/$30,500)に相当します。たとえGOOGLの価格が$305.00まで下落した場合(前週末比5.5%の下落)、実質的な購入価格は次のとおりです:

- $305.00 - $5.93 = $299.07(損益分岐点)

これにより、バリュー投資家はより低いエントリーポイント(前週末終値$322.86の7.36%下)を設定しつつ、待機中にも利回りを得ることができます。

また、得た資金を使って満期の長いイン・ザ・マネー(ITM)コールオプションを購入することも可能です。例えば、8月21日満期の$305.00コールはミッドポイントで$47.13となっています。

1カ月につき$5.93を7カ月間受け取ると(合計$35.58)、$305コールの大部分の費用を相殺でき、実質的な買い付け価格は$313.55($47.13 - $35.58 + $305.00)となります。今後のプットプレミアムは変動する可能性がありますのでご注意ください。

このアプローチにより、GOOGLの株価が$322.86で変わらなかった場合でも利益を得ることができます。

まとめると、バリュー投資家はOTMプットやITMコールなど、GOOGLの可能性を活かす複数の戦略を持っています。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

株価が12.36%急騰!NANDスーパーサイクルを証明か?ストレージ大手Kioxiaの通期利益見通しはコンセンサスを60%上回り、Q3純利益は878.1億円

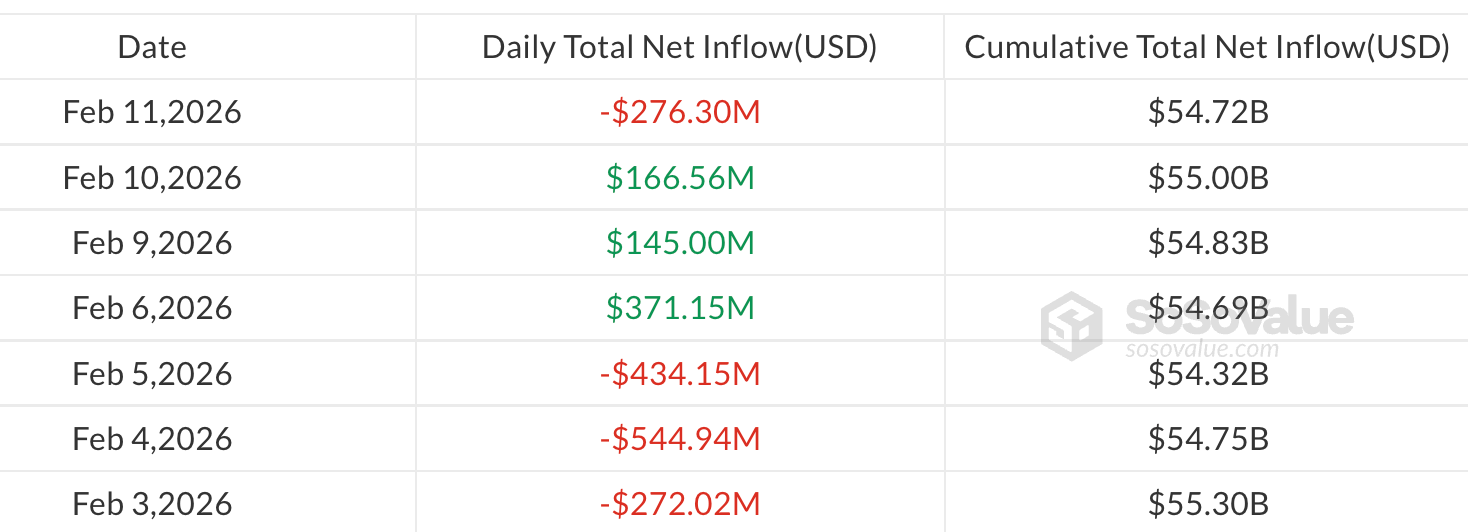

ARK Invest、Bitcoinが66,000ドルを下回る中、34百万ドルのRobinhood株式を追加

USDJPYはNFP主導の上昇を急速に消し、重要なトレンドラインに向かって下落;注目は今後発表される米国CPIデータに移る

シェルの監査独立性規則違反により、4人のパートナーがEYを退職